milyen állami támogatások vannak 2026-ban?

2026. február 22. - Az állami támogatások 2026-ban is segíthetik az otthonteremtést – ismerd meg, milyen lehetőségeket vehetsz igénybe!

reprezentatív példa 10 éves kamatperiódus esetén: 12 millió forint összegű kölcsön esetén, 240 hónapos futamidővel (ami egyenlő a törlesztőrészletek számával), vagyonbiztosítási kamatkedvezménnyel számított, 120 hónapra rögzített (10 éves kamatrögzítésű), éves 7,39% kamatláb mellett a havi törlesztőrészlet 95 866 forint, a teljes visszafizetendő összeg 23 216 480 forint, a hiteldíj 11 216 480 forint, ebből a hiteldíjban foglalt díjak, költségek összege 208 640 forint, THM: 7,8%.

A hitelt a K&H bank nyújtja. A hitel fedezete ingatlanra bejegyzett önálló zálogjog, illetve elidegenítési és terhelési tilalom kerül bejegyzésre.

Hosszú kamatperiódus választása esetén jellemzően kisebb az kamatkockázat az ügyfél számára. Hosszabb kamatperiódus a kamatkockázatot ugyanis a Bank viseli, vagyis értelmezhetjük úgy a hosszabb és drágább kamatperiódust, mint egyfajta biztosítást a kamatok kedvezőtlen (illetve kedvező) jövőbeli alakulásával szemben.

Azt, hogy fix vagy változó kamatozású lakáshitel mellett dönts, jogszabályi feltételek is befolyásolhatják. Célja, hogy a hitelfelvevő kisebb mértékben tudjon kockázatos (változó kamatozású) hitellel eladósodni. Az irányadó jogszabály (32/2014.(IX.10.) MNB rendelet) célja a túlzott eladósodottság elkerülése.

Az alábbi táblázatban láthatod, hogy adott jövedelmi szint mellett, és az újonnan felvenni szándékozott hitel kamatperiódusa alapján, az igazolt jövedelem legfeljebb mekkora része fordítható hiteltörlesztésekre.

| havi nettó jövedelem mértéke (adós és adóstárs esetén ügyfelek összesített igazolt jövedelme) |

kamatperiódus | ||

| kevesebb, mint 5 év | legalább 5 év, de kevesebb, mint 10 év | legalább 10 év vagy végig fix | |

| esetén a jövedelem legfeljebb ekkora része fordítható hiteltörlesztésekre (%-ban) | |||

| 800 ezer forint alatti havi nettó jövedelem | 25% | 35% | 50% |

|

800 ezer forint alatti havi nettó jövedelem zöld hitelcél esetén |

25% | 35% | 60% |

| 800 ezer forint vagy feletti havi nettó jövedelem | 30% | 40% | 60% |

Tehát döntésedet nagyban befolyásolhatja a jogszabályi előírás a jövedelem terhelhetőségéről, valamint hogy mennyire fontos Neked az, hogy a futamidő során a kamat ne változzon.

Kamatperiódus szempontjából választható 5 év, 10 év vagy végig fix kamatozású hitel, amely időszak alatt a törlesztőrészlet nem változik.

Vásárlás, építés, felújítás, korszerűsítés, illetve lakáscélú jelzáloghitel kiváltás esetén hosszú kamatperiódusú (5, 10 éves) és végig fix kamatozású hiteleink megkapták a Minősített fogyasztóbarát minősítést (ez alól jelenleg kivételt képez a K&H zöld lakáshitel).

A K&H lakás hitel hitelkiváltásra is felvehető, amely a késedelemmentes törlesztési múlttal rendelkező ügyfelek bármely bank által nyújtott piaci kamatozású lakáscélú (lakásvásárlás céljára nyújtott) forint vagy deviza alapú ingatlanfedezetes kölcsönüket válthatják ki.

A váltással jelentős összegeket is megtakaríthatnak a jelenlegi havi törlesztőrészlethez képest (amennyiben a kiváltandó kölcsön kondíciói az ajánlottnál kedvezőtlenebbek).

a kalkulációhoz csupán az alábbi három adatra van szükség:

A K&H hitelt hitelkiváltásra akkor igényelheted, ha:

Ha adóstársat vonsz be, akkor az összes igénylőnek meg kell felelnie a fenti feltételeknek.

A tájékoztatás nem teljeskörű. Az általános igénylési feltételeket a lakossági hitel termékekhez kapcsolódó"5. sz. függelék a lakossági hitel Hirdetményekhez" című dokumentumban találod. További részletekről érdeklődj hitelszakértőnktől telefonon vagy kérj visszahívást.

Aktuális akciónk keretében az induló díjjal rendelkező K&H lakáshitelek esetében elengedjük, visszatérítjük, illetve átvállaljuk a következő induló költségeket:

Az akció keretében a K&H Bank által elengedett, átvállalt, illetve visszatérített díjak és költségek visszatérítendők, amennyiben a szerződéskötéstől számított 2 éven belül a hitel nem lakás-takarékpénztári megtakarításból kerül végtörlesztésre, vagy 2 éven belül legalább a kölcsönösszeg 50%-ig előtörlesztésre, illetve Bankon kívül álló okokból felmondásra kerül, vagy törlesztőszámlaként nem az ügyfél Banknál vezetett lakossági bankszámlája kerül megjelölésre.

A kamatkedvezmények egymással összevonhatók, azonban nem lehet alacsonyabb, mint az aktuális hirdetményben megjelenített minimum kamatláb:

Az adott kedvezmény a vállalt feltételek nem teljesítése esetén visszavonásra kerül.

Amennyiben törlesztőszámlaként nem az Ügyfél Banknál vezetett lakossági bankszámlája kerül megjelölésre, a fenti kamatkedvezmények nem vehetők igénybe.

Új SMS szolgáltatásunkkal nyomon tudod követni, hogy éppen milyen státuszban tart a jelzáloghitel kérelmed, hogyan tervezhetsz, mire számíthatsz – mindezt díjmentesen!

igényelhető kölcsön összege: 2–100 millió forint

hitelkamatok: a választott kamatperiódustól függ:

a kölcsön futamideje: választott kamatperiódustól függ:

Ha fontos számodra, hogy hiteltörlesztésed váratlan esemény (munkanélküliség, keresőképtelenség, maradandó egészségkárosodás, haláleset) esetén is biztonsággal tudd teljesíteni, újonnan igényelt kölcsönödhöz válaszd a kapcsolódó K&H jelzálog hitelfedezeti biztosítást. A választható törlesztési biztosítás havi díja a törlesztőrészlet mindössze 6,4%-a. A biztosítási szolgáltatást a K&H Biztosító nyújtja.

A kamatláb értéke a kamatperiódus forduló alkalmával a kamatváltoztatási mutatónak megfelelően változik. A kamatváltoztatási mutató egy olyan, a bank által nem befolyásolható, tőle független és általa el nem hárítható körülményekben bekövetkező változást objektív módon kifejező, a kamatmódosítás számításának alapjául szolgáló és a nyilvánosság számára hozzáférhető viszonyszám. Alkalmazása esetén a kamat csakis kizárólag a bankon kívül álló okok esetében kerülhet megváltoztatásra pozitív vagy negatív irányba. Ennek a mutatónak az alkalmazhatóságát, illetve összetevői mértékét minden esetben az MNB határozza meg és teszi közzé. A bankok kizárólag a mutató értéke alapján változtathatnak a kamat mértékén mind pozitív, mind negatív irányba.

A kamatláb értéke és ezáltal a törlesztőrészlet a futamidő végéig változatlan.

TeleCenteren keresztül, bankfiókban, interneten keresztül is

A BUBOR (Budapesti Bankközi Forint Hitelkamatláb) a jegybanki alapkamat mértékével összefüggésben változik.

A referencia-kamatláb, valamint az alkalmazandó kamatváltoztatási mutató változása kétirányú lehet: a piaci hatásoknak megfelelően nőhet és csökkenhet. Amennyiben a referencia kamat, illetve a kamatváltozatási mutató értéke emelkedik, akkor nő az ahhoz igazított jelzáloghitel ügyleti kamata is.Ellenkező esetben pedig a referencia-kamatláb, valamint arra tekintettel az ügyleti kamat csökken. A referencia-kamatlábhoz kötött kamatozás - mint amilyen a BUBOR– alkalmazása azt eredményezi, hogy a jelzáloghitel ügyleti kamata - a kamatkedvezményre való jogosultság megszűnése, illetőleg visszanyerése eseteinek kivételével - mindig a piaci kamatszinteknek megfelelően változik. A kamatváltoztatási mutatónak megfelelő ügyleti kamatmódosítás is objektív, a bank által nem befolyásolható értékeken alapul, a független körülmények változását követi.

Az ügyleti kamatszint változása a referencia kamat, valamint a kamatváltoztatási mutató értékének változásából eredően akár számottevő is lehet, amely jelentős mértékben emelheti vagy csökkentheti a fizetendő havi törlesztőrészletet az adott kamatperiódus fordulót követően.

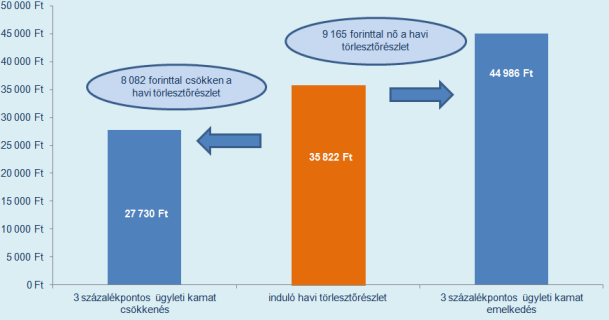

Példával szemléltetjük a törlesztőrészlet változását egy olyan esetben, amikor az ügyleti kamat 3 százalékponttal csökken illetve 3 százalékponttal nő a referencia kamat változásból adódóan.

A példában 5 millió forint hitelösszeget vettünk alapul 20 éves futamidővel 6% ügyleti kamat mellett, amely csökken 3%-ra illetve emelkedik 9%-ra.

Forint alapú lakáscélú jelzáloghitel kiváltására.

Ilyen esetekben a hitelben maradó szereplő kivásárolja a másik felet, vagyis ez nem számít hitelkiváltásnak. A részletfeltételek megismerése érdekében kérj visszahívást vagy foglalj időpontot!

Alapeseten az ingatlan aktuális forgalmi értékének 80%-ig hitelez a bank. Ha a hitelben maradó fedezet ennek megfelel, továbbá a többi igénylési feltételt is teljesíted, akkor kaphatsz hitelt.

A KHR-ben negatív információval rendelkező személyeknek (adósnak és adóstársnak) a K&H Bank nem nyújt hitelt.

Igen, szükség van az eredeti kölcsönszerződés a hitelkiváltáshoz, mert az tartalmazza, hogy lakáscélú-e a kiváltandó hitel.

Mint minden új lakáshitel igénylésnek, a lakáscélú hitel kiváltásának is vannak induló költségei: értékbecslési díj, közjegyzői okiratba foglalási díj költsége, stb. Tekintsd meg induló díj akciónkat itt!

Szükséged lesz egy 30 napnál nem régebbi fennálló tartozás igazolásra, valamint az eredeti hitelszerződésre is.

Személyi kölcsön és jelzáloghitel nem vonható össze, de két lakáscélú jelzáloghitel összevonható.

Csak lakáscélú jelzáloghitelt lehet kiváltani jelzáloghitellel. Nem lakáscélú hitelek kiváltására a K&H személyi kölcsöneit ajánljuk.

Nem szükséges, amennyiben a fennálló hiteltartozás nem éri el az új fedezet forgalmi értékének 80%-át.

Hitelkiváltáskor csak az új hitel törlesztőjével és a nem kiváltandó meglévő hitelek törlesztőjével számolja a Bank a JTM-et.

Nem, csak a fennálló hiteltartozás váltható ki új hitellel.

Árverésen vásárolt ingatlanra nem nyújt lakáshitelt a Bank.

Igen kiváltható, de ezesetben gyámhatósági jóváhagyásra lesz szükség.

Lakáscélú jelzáloghitellel nem váltható ki külföldön felvett hitel. Külföldi hitelek kiváltására a K&H személyi kölcsöneit ajánljuk.

Igen, 2025. január 1-jétől 2025. december 31-ig lehetőség van az önkéntes nyugdíjpénztári megtakarításokat is felhasználni önerőként ingatlanvásárlás esetén. Fontos, hogy a 2024. szeptember 30-án meglévő egyenleg erejéig használható fel az összeg.

Emellett szintén 2025. január 1-jétől 2025. december 31-ig lehetőség van az önkéntes nyugdíjpénztári tagoknak meglévő jelzáloghitelük elő-/végtörlesztésére felhasználni a megtakarításukat. Mindezzel a lehetőséggel maximum 3 alkalommal lehet élni a tagoknak. A jogosultság vizsgálata minden esetben a pénztár feladatkörébe tartozik. Az elő- /végtörlesztéssel érintett termékkör:

Sőt, a meglévő lakáshiteled havi törlesztőrészletét is fizetheted az önkéntes nyugdíjpénztárból és még felújítási munkálatokat is finanszírozhatsz belőle az alábbiak szerint:

| Lakás, ház vagy telek vételárának kifizetése vagy annak kiegészítése | Ház vagy lakás építése, bővítése | Otthon felújítása | Lakáscélú hitel (beleértve munkáltatótól felvett lakáscélú hiteleket is) |

||

| Rendes (havi) törlesztése | Elő- és végtörlesztése | ||||

| Hány alkalommal igényelhető lakáscélú felhasználásra a pénztári megtakarítás? | Maximum három alkalommal | ||||

| Milyen finanszírozással lehet igénybe venni (elő- vagy utófinanszírozás) | Elő- és utófinanszírozás | Csak utófinanszírozás | Elő- és utófinanszírozás | ||

| Mit kell benyújtani előfinanszírozás esetén? | Adásvételi szerződés | – | Hitelszerződés | ||

| Mit kell benyújtani utófinanszírozás esetén? | Adásvételi szerződés, valamint igazolás a vételár megfizetéséről | A kifizetett számlákat tömbösítve | Hitelszerződés, lakáscélú hitel törlesztésének megfizetését igazoló számlakivonatokat tömbösítve | Hitelszerződés, valamint igazolás az elő- vagy végtörlesztés megfizetéséről | |

| Kinek kerül kiutalásra az igényelt összeg? | Előfinanszírozás esetén az eladónak, utófinanszírozásnál a tagnak | A tagnak | Előfinanszírozás esetén a banknak, utófinanszírozásnál a tagnak | ||

| Kinek a nevének kell szerepelnie az adásvételi szerződésen, hitelszerződésen, illetve a számlán? | A pénztár tagja vagy házastársa vagy gyermeke(i) | ||||

Általános tudnivalók a hitelcseréről

Általános tudnivalók a hitelcseréről Miből áll a hitelkamat?

Miből áll a hitelkamat? Tájékoztató a tisztességes hitelezésről ("fair bank")

Tájékoztató a tisztességes hitelezésről ("fair bank")