Pénzügyi Navigátor a tudatos fogyasztókért

A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény az MNB feladataként jelöli meg a pénzügyi közvetítőrendszer felügyeletét, illetve a pénzügyi szervezetek által nyújtott szolgáltatásokat igénybe vevők érdekeinek védelmét.

E tevékenység keretében az MNB vizsgálja a hazai és nemzetközi piaci folyamatokat, figyelemmel kíséri és ellenőrzi az intézmények jogszerű működését, kommunikációs csatornáit és azok tartalmát, általános sajtófigyelés keretében értékeli a pénzügyi intézményekről és szolgáltatókról megjelenő híreket, továbbá elemzi a jogszabályon alapuló adatszolgáltatás nyomán beérkező információkat.

A tudatos fogyasztói társadalom kialakítása, a megalapozatlan, helytelen fogyasztói döntésekből adódó félreértések és károk csökkentése érdekében az MNB proaktív pénzügyi fogyasztóvédelmi tájékoztató tevékenységet végez, professzionális ügyfélszolgálatot működtet, továbbá társintézményekkel, valamint a civil és a kereskedelmi-szolgáltató szféra szereplőivel működik együtt.

A mindennapi életben hasznos, pénzügyekkel kapcsolatos információk a Pénzügyi Navigátor tájékoztatóanyagokban érhetők el. A Pénzügyi Navigátor eszközrendszer pénzügyi fogyasztóvédelmi honlapból, tematikus füzetsorozatból, oktató- és egyperces kisfilmekből, termékválasztást és tudatos döntést segítő alkalmazásokból, valamint mobilapplikációból áll.

A megalapozott pénzügyi döntést ösztönző tájékoztatás mellett az MNB a panaszos helyzetek kezeléséhez is segítséget nyújt. A budapesti Krisztina körúton található ügyfélszolgálat munkatársai személyesen, telefonon és írásban is rendelkezésre állnak, míg a fővárostól távol élő fogyasztók az MNB-vel együttműködő Pénzügyi Navigátor Tanácsadó Irodahálózat szakértőihez fordulhatnak számos vidéki városban.

Pénzügyi Navigátor. Utat mutat a pénzügyekben.

- www.mnb.hu/penzugyinavigator

- www.mnb.hu/fogyasztovedelem/penzugyi-navigator-fuzetek

- www.mnb.hu/fogyasztovedelem/penzugyi-navigator-filmek

- www.mnb.hu/fogyasztovedelem/sok-kicsi-sokra-megy

- www.mnb.hu/fogyasztovedelem/a-hitel-nem-ajandek

- www.mnb.hu/fogyasztovedelem/on-tudja-mennyi-az-annyi-sporoljon-a-bankszamlajan

- www.mnb.hu/fogyasztovedelem/gondos-tervezes-gondtalan-nyarala

- https://www.mnb.hu/fogyasztovedelem/penztarcabarat-iskolakezdes

- https://www.mnb.hu/fogyasztovedelem/sok-kicsi-sokra-megy

- https://www.mnb.hu/fogyasztovedelem/a-hitel-nem-ajandek

- https://www.mnb.hu/fogyasztovedelem/tegyen-tobbet-2025-ben-a-penzugyi-egeszsegeert

A hitel nem ajándék kampány

A Magyar Nemzeti Bank abból a tapasztalatból kiindulva, hogy ebben az időszakban megnő a kis összegű fogyasztási hitelfelvételek száma, idén is kampányt indított a felelős hitelfelvétel támogatására.

Nem feltétlenül okoz nagyobb örömet egy költségesebb ajándéktárgy vagy szolgáltatás ajándékozása, de ha már az ügyfél ezek mellett döntött és esetleg hitelt kíván felvenni, akkor a hitelszerződés aláírása előtt célszerű a megszokottnál is hangsúlyosabban, teljes körűen tájékozódni az adott fogyasztási hiteltípus – személyi kölcsön, folyószámlahitel, hitelkártya - minden részletéről, ide értve a 14 napos elállási jogról való tájékoztatást is.

A hitel nem ajándék! -című kampány, több kommunikációs platformon is elérhető, ezáltal segítve a tájékozódást és a tudatos döntéshozásra történő ösztönzést. Idén először az MNB pénzügyi fogyasztóvédelmi Adventi naptárat is készít a közösségi média felületein, amelyben 24 napon keresztül 24 üzenetet/tippet oszt meg követőivel. A felelős hitelfelvétel szempontjait a Magyar Nemzeti Bank (MNB) Pénzügyi Navigátor kisfilmjében is összefoglalta, valamint további javaslatokkal is segíti a fogyasztókat is.

Az MNB a kampány keretében ünnepi költségvetés-tervező mintát is közreadott, amellyel – tartalékaink, a várható kiadások és bevételek, illetve a tervezett ajándékok, egyéb karácsonyi, újévi költségek számbavételével – egyszerű, év végéig szóló pénzügyi tervet készíthetünk. Ennek segítségével eldönthetjük, hogy saját erőből vagy csak hitelfelvétellel tudjuk fedezni a karácsonyi kiadásainkat. A kiadástervezéshez további hasznos tippek olvashatók a Tervezze meg kiadásait! című Pénzügyi Navigátor füzetben, a számításokhoz pedig segítséget nyújt az MNB Háztartási költségvetés-számító kalkulátora.

Az MNB az alábbi gyakorlati tanácsokkal kívánja segíteni a fogyasztókat:

Megfontolt hitelfelvétel

Egy hitelfelvétel során számtalan kérdés merülhet fel. Nézzünk utána a feltételeknek, szükség esetén pedig kérjünk segítséget, hiszen egy nem kellően körültekintő hitelfelvétel később súlyos anyagi nehézségekhez vezethet. Az alábbiakban összegyűjtöttük, milyen információkra lesz szükségünk egy jó döntéshez.

Mennyi az annyi? – Spóroljon a bankszámláján!

Aktuális, „Mennyi az annyi? – Spóroljon a bankszámláján! c. kampányában az MNB a megfontolt bankszámlaválasztás és a számlahasználati szokások felülvizsgálatának jelentőségére hívja fel a figyelmet, emellett ismerteti a tudatos számlaválasztás szempontjait, továbbá az adathalász csalások esetén javasolt teendőket.

MENNYI AZ ANNYI? - SPÓROLJON A BANKSZÁMLÁJÁN!

A bankszámla része a mindennapjainknak, azonban havi szinten nagyon sok pénzt fizethetünk ki feleslegesen számlánk fenntartására, ha nem vagyunk kellően körültekintőek. A Magyar Nemzeti Bank adatai szerint a lakosság szolgáltatásonként a legtöbbet készpénzfelvételért (27%) fizet, ezen felül a kifizetett díjak jelentős része a számlavezetéshez (26%) az átutaláshoz (18%), a bankkártyához (13%) és az SMS- értesítéshez (15%) kapcsolódik. Időről időre érdemes azonban megfontolni, hogy a meglévő bankszámlacsomagunk még mindig a legjobb-e az egyéni igényeinkhez képest, hiszen annak kiválasztása nem egy egyszeri feladat. (Pl. valóban szükségünk van-e tranzakciónkénti SMS-értesítésre?)

A bankoknak kötelessége minden év január 31-ig tájékoztatnia az ügyfeleiket az éves számlaköltségükről. A kimutatásban részletesen áttekinthetjük, hogy mennyit költöttünk banki szolgáltatásokra az elmúlt évben. Ilyen szolgáltatás lehet a számlavezetési díj, SMS-értesítések díja, internetbank, mobilalkalmazás és telefonos banki szolgáltatások díja.

- Számlaválasztás tudatosan

- Tudnivalók a bankszámlákról (mnb.hu)

- Egyszerűsített bankváltás (mnb.hu)

- Vizsgáljuk felül számlahasználati szokásainkat! (mnb.hu)

- Bankszámlaválasztó program (mnb.hu)

- Digitális biztonság: teendők adathalász csalás esetén (mnb.hu)

Merjünk váltani!

Amennyiben azt látjuk, hogy a díjak emelkedtek, vagy nem vagyunk megelégedve a meglévő szolgáltatásokkal, érdemes lehet elgondolkozni elsődlegesen a bankszámlacsomag váltáson. Fontos azonban az is, hogy lássuk: mitől függ a minket érintő díjemelkedés. A fizetési vagy készpénzfelvételi szokásainktól? A számlacsomag típusától? Fontos, hogy a bankolási szokásainknak leginkább megfelelő számlacsomagot válasszuk! Amennyiben jelenlegi bankunk aktuális kínálatában nem találunk jobb alternatívát, éljünk az egyszerűsített bankváltás lehetőségével!

A különböző bankok ajánlatai, a kapcsolódó szolgáltatásaik, valamint azok díjai eltérőek lehetnek. Vannak olyan számlatulajdonosok, akik ugyanazokért a tranzakciókért akár ötször annyi díjat fizetnek, mint egy hasonló ügyfél. A számlavezetés díja is akár az évi 0 forinttól egészen több mint 20 ezer forintig terjedhet.

Fontos, hogy

• tudatosan mérjük fel saját igényünket;

• gondoljuk át mikor és mire használjuk bankszámlánkat;

• használunk-e az adott bankszámlához bankkártyát, és ha igen, hogyan (például online vásárlásnál, vagy üzletekben);

• valóban szükségünk van-e minden elérhető kapcsolódó szolgáltatásra;

• tekintsük át ezen szolgáltatások díját!

Ne feledjük: a bankszámla, számlacsomag kiválasztása nem egy egyszeri feladat. Bizonyos időközönként, például évente érdemes, de új élethelyzet (például munkahelyváltás, GYES stb.) esetén mindenképpen ajánlott felülvizsgálni a döntéseinket, és ha az igényeink, lehetőségeink változtak, akkor ehhez kell igazítanunk az új konstrukciót is.

Korábban a bankok postai úton küldték meg ügyfeleik részére az éves kimutatást, jelenleg ez már nagyobb részben online zajlik. Értesítőnket megkaphatjuk netbankon vagy mobilalkalmazáson keresztül, elektronikus úton letölthető pdf-ben, de természetesen postai úton, papír alapon is.

FONTOS!

Ha olyan e-mailt vagy értesítést kapunk, hogy banki üzenetünk érkezett a személyes tárhelyünkre, netbank fiókunkba, mindenképp nézzük meg – lehet, hogy épp az éves kimutatását küldték ki. Ugyanakkor legyünk körültekintőek, ha egy látszólag banki e-mailben személyes vagy bankszámlaadatainkat kérik – ezeket soha ne adjuk meg, a bank nem kér ilyen információkat levélben vagy e-mailben!

Erről bővebben a Digitális biztonság c. tartalmak között olvashat.

A kapcsolódó tudnivalók az MNB Mennyi az annyi? - Spóroljon a bankszámláján! (mnb.hu) c. tematikus aloldalán is elérhetőek.

Pénzügyi tippek - hogy a nyaralás valóban gondtalanul teljen

Gondos tervezés, gondtalan nyaralás (mnb.hu)

Pénzügyi tippek - hogy a nyaralás valóban gondtalanul teljen

Kellemetlen helyzetekkel, pénzügyi nehézségekkel a nyári vakáció során is találkozhatunk. Megfelelő tervezéssel azonban sokat tehetünk ezek elkerülése érdekében.

Hogyan fizessünk a nyaralás alatt? (mnb.hu)

Akár beföldön, akár külföldön töltjük a nyári vakációt, fizetőeszközre szükségünk lesz. Vásárlásaink során használhatunk bankkártyát, hitelkártyát, készpénzt vagy éppen innovatív pénzügyi megoldásokat, azonban figyelemmel kell lennünk arra is, hogy a kényelem és a gyorsaság mellett a különböző megoldások különböző kockázatokat is rejtenek.

5+1 tipp külföldi bankkártyahasználathoz

A legtöbb esetben hazai kibocsátású bankkártyánkat is használhatjuk egy külföldi nyaralás során, azonban érdemes felkészülni a külföldi kártyahasználatra, hogy elkerüljük a kellemetlenségeket!

- Kártyás vásárlás előtt mindig ellenőrizzük, hogy a kártyán található védjegy/logó ki van-e ragasztva az elfogadóhely bejáratán vagy a pénztárban!

- Vegyük figyelembe, hogy amennyiben a kártyánk forintszámlához rendelt, akkor bankunk a saját aktuális deviza eladási árfolyamán váltja az adott pénznemre a forintunkat!

- Tájékozódjunk az ATM-es készpénzfelvétel költségeiről!

- Ellenőrizzük a bankszámlákon beállított költési limiteket!

- Vegyük figyelembe, hogy autóbérlés vagy szállodafoglalás esetén zárolhatnak bizonyos összeget a bankszámlánkon, és ez csökkenti a szabadon költhető egyenlegünket!

+1. Gyanús külföldi kártyaforgalom esetén a pénzügyi szolgáltató is zárolhatja a számlát, ezért érdemes lehet bankunk felé előre jelezni, hogy külföldön tervezzük használni azt, nehogy az automatikus banki kockázatelemző rendszer letiltson.

További információkat a külföldi bankkártyahasználatról itt talál.

Óvatosan a hitelkártyával!

Előfordulhatnak olyan helyzetek, amikor a hitelkártya tűnik a leggyorsabb és legegyszerűbb megoldásnak, azonban előnyei mellett számos kockázatot is rejt.

Jobb, ha tudjuk, hogy

- a hitelkártya is egy hiteltermék, azaz, mikor hitelkártyával fizetünk, nem a saját pénzünket költjük, hanem a bankét, amit vissza kell fizetni;

- a kamatmentesség kizárólag a kamatmentes periódusban és csakis a vásárlásokra vonatkozik, a készpénzfelvételre nem;

- a bank már a hitelkártyás készpénzfelvétel napjától magas kamatot számít fel, a tranzakció költsége pedig jellemzően többszöröse a normál bankkártyás készpénzfelvételnek.

A hitelkártya használatáról és kockázatairól ide kattintva talál további tudnivalókat.

Mire figyeljünk pénzváltásnál?

Külföldi utazás esetén is szükségünk lehet készpénzre, azonban nem mindegy, hogy mikor és hol váltjuk azt.

Valutaváltás esetén nagyon fontos, hogy

- mindig megbízható helyen váltsunk – kerüljük a reptereken és a városban „olcsó” ajánlatot tevő nem hivatalos „kereskedőket”;

- nézzünk utána az aktuális árfolyamnak – a különböző valutaárfolyamok meghatározására nincs jogszabályi előírás, vagyis a különböző pénzváltók ajánlatai eltérőek lehetnek;

- amennyiben Európán kívüli egzotikus országba utazunk, elképzelhető, hogy csak kis mennyiségben tudunk váltani az adott valutaváltónál.

További hasznos, a valutaváltással kapcsolatos információt talál ide kattintva.

Innovatív pénzügyek nyaraláskor?

Az utóbbi években egyre többen a kizárólag online jelenlévő, fintech pénzintézetek applikációit használják külföldi fizetés során. Akik erre a – valóban gyors és kényelmes – megoldásra voksolnak, általában azt hozzák fel mellette érvként, hogy többféle deviza egyenleget is létre tudnak hozni néhány másodperc alatt, és többféle módon fel is tudják tölteni – jellemzően plusz díjak felszámítása nélkül. Ráadásul hétköznapokon a váltás is középárfolyamhoz közeli.

A magyar jegybank már többször felhívta a figyelmet arra is, hogy bár üdvözli és támogatja az innovatív pénzügyi megoldásokat, azok az intézmények, amelyeknek nincs magyarországi telephelye, külföldi hatósági felügyelet alá tartoznak. Vagyis elszámolási vagy egyéb fogyasztói jogvita, esetleg csalás gyanúja esetén korlátozott fogyasztóvédelmi jogosítványok illetik meg az MNB-t.

Kössön utasbiztosítást! (mnb.hu)

Az utasbiztosítási szerződésről fontos tudni, hogy

- egyszeri díjas;

- a biztosítási díjat azonnal egy összegben kell megfizetni;

- a biztosító által kiállított kötvény érvényessége az előre meghatározott utazási időtartamhoz igazodik.

Manapság már egyre több bankkártyához jár utasbiztosítás, azonban érdemes átnézni, hogy mit is tartalmaz ez a szerződés. Az utasbiztosítások viszonylag alacsony, pár ezer forintos áron megvédhetnek bennünket nagyon komoly kockázatoktól. Az igényeinknek legmegfelelőbb biztosítást (pl. életkor, egészségi állapot, közlekedési eszköz, a célállomáshoz kapcsolódó vagy sport jellegű kockázatok stb) könnyen kiválaszthatjuk.

Az utasbiztosítását egyénileg megkötő magyar turista számos konstrukció közül választhat, amelyek nem csupán díjaikban, hanem a vállalt kockázatok és a biztosítási szolgáltatások értékhatárának meghatározásában is különböznek egymástól. Az utasbiztosítás ára a nyújtott szolgáltatásoktól és biztosító társaságtól függően napi néhány száztól néhány ezer forint körüli összegre tehető.

Mit érdemes átgondolni, mielőtt utasbiztosítást kötünk?

- Milyen vagyoni értéket viszünk magunkkal?

- Baj esetén milyen színvonalú egészségügyi ellátást várunk el?

- A célországban mekkorák a betegellátási, baleseti költségek?

- Milyen életkorúak és egészségi állapotúak vagyunk?

- Milyen közlekedési eszközzel és mennyi időre utazunk?

- Mennyire tűnik balesetveszélyesnek az utazás, üdülés (városlátogatás, vadvízi evezés)?

Ezek ismeretében döntsünk arról, hogy a számos eltérő szolgáltatás közül elég-e egy kevesebb kockázatot lefedő, alacsonyabb díjú biztosítást megkötni, avagy több szolgáltatást és magasabb fedezetet nyújtó módozatot érdemes választanunk.

Ma már az utasbiztosítások általánosan kínált szolgáltatásává vált az asszisztencia. A segítségnyújtási (asszisztencia-) szolgáltatás lényege, hogy a bajba került ügyfél elsőként a biztosító által megadott - legtöbb esetben magyar nyelvű, éjjel-nappal elérhető - ügyfélszolgálatot hívja fel. Az ügyfélszolgálat informálja a biztosítottat további teendőiről, lehetőségeiről, a megkötött utasbiztosítási szerződés feltételei szerint gondoskodik ellátásáról, például mentőt küld, tolmácsol, visszaigazolja az adott egészségügyi intézménynek, hogy állja biztosítottja kezelésének költségeit, így a turistának nem kell azt megelőlegeznie.

Nagyon lényeges, hogy milyen eseményeket zár ki a biztosító az adott módozat esetében a biztosított kockázatok köréből! Jó tudnunk azt is, milyen iratokat (baleseti jegyzőkönyv, költségeket igazoló számlák, orvosi igazolás stb.) kell benyújtani a biztosító társasághoz, mert ezek utólagos pótlása mindig nehézkes. Ezért feltétlenül olvassuk el a biztosítási feltételeket! Elutazás előtt győződjünk meg arról, hogy valamennyi szükséges információ birtokában vagyunk. Ne felejtsük el magunkkal vinni a biztosítási kötvényt, és az egyéb igazoló okmányokat!

A társaságok az Európán kívülre utazás esetében kötött szerződésekre általában pótdíjat számítanak fel.

Mit kell tudni az Európai Egészségbiztosítási Kártyáról?

Ez egy ingyenes egészségbiztosítási kártya, amelyet az országok állami egészségbiztosítási szolgáltatója bocsát ki – hazánkban a Nemzeti Egészségbiztosítási Alapkezelő (NEAK).

A kártyával utazásunk során az EU bármely tagállamában, valamint Izlandon, Lichtensteinben, Norvégiában és Svájcban igénybe vehetjük az állami egészségügyi ellátást.

Fontos azonban tudnunk, hogy a kártya nem helyettesíti az utasbiztosítást! Nem garantál ingyenes szolgáltatásokat – amennyiben az adott tagállamban biztosított személyeknek az adott egészségügyi ellátás nem ingyenes, úgy nekünk is fizetnünk kell érte.

Bővebben a kártyáról ide kattintva tájékozódhat.

Amennyiben utazásunkhoz utazási iroda segítségét vesszük igénybe, előfordulhat, hogy az utazásszervező – utazásunk előtt vagy annak során – nem tudja a szerződésben foglalt kötelezettségeit teljesíteni. Ilyen esetben nem az utasbiztosításunk, hanem az utazásszervező társaság ún. vagyoni biztosíték biztosítása révén nyerünk kártalanítást. Vagyis azon biztosító, amelyikkel az utazásszervező társaság biztosítási szerződést kötött, gondoskodik az utasok hazaszállításáról, a kinn maradás esetleges extra költségeinek megtérítéséről, vagy a részvételi díj visszafizetéséről.

Fontos, hogy ilyen esetben a biztosító kérése szerint járjunk el! A kártérítéshez szükség lehet az utazási szerződés és az ahhoz kapcsolódó egyéb dokumentációra (jelentkezési lap), számlákra, ezért őrizzük meg azokat!

További, az utasbiztosításokról szóló fontos tudnivalókat ide kattintva találja.

Nyaralás fenntarthatóan, költséghatékonyan (mnb.hu)

Egy utazás komoly összegeket emészthet fel, különösen, ha nem tervezünk megfelelően. Továbbá fontos szem előtt tartani azokat a szempontokat, amellyel a kikapcsolódás mellett a környezetünket sem károsítjuk. Sokan kikapcsolódásuk célpontjául - a hazai gazdaságot támogatva - belföldi helyszín mellett döntenek. Ez a döntés már önmagában is biztosítja, hogy az utazás költségei és az ökológiai lábnyoma is mérsékeltebb legyen, mintha sokkal messzebb utaznánk. Persze önmagában a belföldi célpont még nem garantálja, hogy pénztárca- és környezetkímélő utazásnak nézünk elébe. Országon belüli és külföldi utazások esetén egyaránt van néhány alapvető kérdés, amely nagyban befolyásolja az utazásunk árát, és azt is, hogy mennyire terheljük vele a környezetet. Megfelelő tervezéssel az utazás költségvetése és ökológiai lábnyoma is sokkal kedvezőbb lehet.

- Utazás

Amikor csak lehet, kerüljük a repülős utazást, hiszen ennek általában az ára és a karbonlábnyoma is a legnagyobb. Tengerentúli utazásnál ez elkerülhetetlen, de a kontinensen belül maradjunk a földön. Használjuk ki elsősorban a vasút, de akár a távolsági buszok lehetőségét, és ha tehetjük, utazzunk tömegközlekedéssel. A helyi programok szervezésénél is használjuk a tömegközlekedést. - Kevesebb holmival kevesebb a gond minden szempontból

Utazáskor minden kilogramm számít. Ha nem tudjuk elkerülni a repülőutakat, akkor ez hatványozottan igaz. Minden kilogramm, ami a poggyászunkat terheli, velünk utazik, így vagy kerozint, vagy benzint fogyaszt. Csak a legszükségesebbeket csomagoljuk be! - Szállás

Válasszuk a megbízható, helyi közösség által nyújtott kis, környezetbarát szállásokat. Ezzel a helyi közösség fennmaradását támogatjuk, és a helyi kultúrát is autentikus forrásból ismerhetjük meg. Ha erre nincs lehetőség, akkor válasszunk tanúsítvánnyal ellátott szállodákat, így biztosak lehetünk abban, hogy a szállásadók odafigyelnek az energia felhasználására, a szelektív hulladékgyűjtésre, a környezettudatos fenntartásra. - Mintha otthon lennénk

Ha megtaláltuk a számunkra megfelelő szállást, takarékoskodjunk ott is úgy, mintha otthon lennénk. Spóroljunk az energiával, a vízzel. Kapcsoljuk ki a légkondicionálót és a lámpákat, ha elmegyünk a szálláshelyről. Kényelmes megoldás a napi törülközőcsere, de a sok mosószer, a víz- és energiafelhasználás károsítja a környezetet. Használjuk a már eleve otthon megvásárolt szappant, sampont, ezzel elkerüljük, hogy a szálláshelyen nyújtott piperecikkeken lévő műanyag csomagolásokkal, flakonokkal szennyezzük a környezetet. A helyi csatornarendszer sokféle lehet, de biztosan nem ártunk azzal, ha a kozmetikumok mennyiségét minimalizáljuk, minél kevesebb folyjon a lefolyóba! Vízparti utazásnál érdemes odafigyelni arra is, milyen naptejet használunk. Egyes naptejek ugyanis olyan anyagokat tartalmaznak, melyek elősegítik a vízi/tengeri élővilág pusztulását. Hawaii volt az első, ahol szigorú szabályozást vezettek be a naptejeket illetően. - Étkezések

Az utazásaink során legyünk nyitottak a helyi ételekre, fogyasszuk a helyben készült fogásokat. Kerüljük azonban azokat az ételeket és italokat, melyek egyértelműen a természet károsításával, védett fajok felhasználásával készültek, még akkor is, ha helyi kuriózumnak számítanak! Ilyen lehet például számos tengerparti helyen a teknőstojás fogyasztása.

Kirándulásaink során újratölthető kulacsot használjunk, így nem kerül még több műanyag palack a hulladékok közé! Kerüljük azokat a helyeket, ahol egyszer használatos műanyag tányért és evőeszközt használnak, vagy műanyag poharat adnak. Ne kérjünk az italunkhoz műanyagból készült szívószálat, mivel mi csak 20 percig használjuk, de több száz évig tarthat, míg lebomlik. A helyi piacon vásárolt gyümölcsöt tegyük a saját kosarunkba vagy táskánkba, így nem kell újabb műanyag szatyrot használni. - Programok

Számos helyen kínálnak vezetett kirándulásokat. A programok során – akkor is, ha a túravezető nem szól ránk, - mindig tartsuk be azokat a szabályokat, amelyek a természetet, a helyi fajokat és a helyi kultúrát védik. Soha ne hagyjunk a területen hulladékot (sőt, szedjük fel, ha mégis szemetet találunk), és maradjunk a kijelölt ösvényen – így biztosak lehetünk abban, hogy megóvjuk a területen élő fajokat! Bővebben erről Kirándulások a természetben – élményszerzés költséghatékonyan és környezettudatosan című cikkünkben olvashat. - Ajándékok, szuvenírek

Örökérvényű szabály, hogy ami az adott területen él, vízben, tengerparton vagy erdőben található, azt hagyjuk is ott! Ne szedjük le, ne vigyük haza!

Ajándéktárgyak vásárlásánál védett fajok, tengeri élőlények vásárlása helyett részesítsük előnyben a helyi kézművesek portékáit, amivel nemcsak a természetet védjük, de támogatjuk a kis közösségek fennmaradását is! Ha valamilyen védett fajt, annak részeit tartalmazó terméket vásárolunk – akár tudtunkon kívül is, - kellemetlenül érinthet bennünket, hogy a vámon nemcsak elkobozhatják az illegális szuvenírt, de akár vaskos büntetést is fizethetünk.

Utazásaink során ne hagyjunk ott semmit, csak a lábnyomunkat a homokban, és ne vigyünk el semmit, csak az élményeinket!

Insta-turizmus

A mindenki számára elérhető, túlzsúfolt városi látványosságok egyre inkább kezdik elveszíteni jelentőségüket. Az interneten látható csodálatos, nem mindenki számára ismert természeti látványosságokat bemutató szelfik egy modernebb, sok szempontból veszélyesebb turizmust generálnak. Egy-egy különleges faj, természeti jelenség vagy képződmény helyét bemutató kép olyan mértékű tömeget irányít az adott helyre, hogy sokszor a természet nem is éli túl a heves érdeklődést. Ezért egyre több helyen kérik, hogy a látogatók viselkedjenek felelősen, a látnivalókat ne posztolják, élvezzék azt a való életben.

Biztonságban az interneten – nyaralás alatt is (mnb.hu)

A nyaralás alatt sem szabad megfeledkezni arról, hogy a kiberbűnözők számára nincs határ: akár több száz vagy ezer kilométeres távolságból is kihasználhatják figyelmetlenségünket.

A felhőtlen kikapcsolódás során hajlamosak vagyunk óvatlanabbul használni digitális eszközeinket, meggondolatlanul internetezni, amivel akaratlanul is könnyebbé tesszük a támadók dolgát. Ezért fontos, hogy személyes adatainkat, eszközeinket, valamint internetes azonosítóinkat a nyaralás alatt is körültekintően használjuk, és – ilyen szempontból is – felkészüljünk a vakációra.

Digitális biztonságban – nyaralás előtt

Még utazás előtt győződjön meg arról, hogy készüléke szoftverei, alkalmazásai naprakészek. Szükség esetén frissítse őket, hogy rendelkezzenek a legújabb biztonsági javításokkal. Ellenőrizze, hogy megfelelő hosszúságú és erősségű jelszavakat használ-e – alkalmazzon többlépcsős hitelesítést! Állítsa be a „Find my phone!”, azaz a telefonkereső funkciót – Androidos készülék esetében a Google-fiókban, iOS-nél pedig az iCloudban lehet megtenni –, amivel megtalálhatja a készüléket, és szükség esetén akár adatokat is törölhet róla távolról. Készítsen eszközeiről biztonsági mentést, és a másolatot jól védett helyen tárolja.

Annak érdekében, hogy mobilján biztonságosan tudjon majd internetezni – kerülve a nyilvános WiFi-ket –, tájékozódjon mobilszolgáltatójánál a külföldi adathasználat feltételeiről!

A nyaraláshoz interneten foglal szállást? Előre vált jegyet egy programra? Bármilyen tranzakciót is kezdeményez online, mindig legyen körültekintő, csak megbízható szolgáltató weboldalát használja: az adathalász csalók rendkívül kifinomult módszereket alkalmaznak arra, hogy hozzájussanak adataihoz.

Az elkövetők ugyanakkor nagy szállásfoglaló odalakon is megjelenhetnek, hogy hamis hirdetésekkel tévesszék meg a szállást keresőket. Ha egy lehetőség túl jónak tűnik ahhoz, hogy igaz legyen, gyanakodjon! Érdemes ellenőrizni a szálláshelyre és a házigazdára vonatkozó értékeléseket is: ezekben lehet utalás arra, hogy hamis ajánlattal van dolgunk. A csalók különböző indokokat felhozva sokszor a foglalási platformon kívül kérik a szállás díját, például valamilyen alkalmazás vagy banki átutalás útján. Az ilyen kéréseknek soha ne tegyen eleget, foglalását mindig a bevált foglalási platformon keresztül rendezze!

Digitális biztonságban – a nyaralás alatt

Érdemes megfontolni, hogy az útra ne a legértékesebb, legtöbb adatot tartalmazó laptopot, telefont vigye. Ha van rá mód, olyat vigyen magával, ami csak a legszükségesebb programokat, illetve információkat (pl. szobafoglalás visszaigazolása, névjegyzék) tartalmazza, személyes adatait, különböző online fiókok eléréseit, esetleg eltárolt felhasználói azonosítóit nem! Mindenképpen állítson be telefonján, tabletjén zárolást, amihez a feloldó kódot vagy mintát csak Ön ismeri!

Az üdülés alatt lehetőleg kerülje a nyilvános WiFi-hálózatokat, inkább a mobilszolgáltatója által biztosított moblilinternetet használja – éttermekben, szállodában is. Ha mégis WiFi-re csatlakozna, ne jelentkezzen be online fiókjaiba! A legbiztonságosabb, ha minden szükségtelen funkciót kikapcsol a készülékén, azaz lekapcsolja a WiFi- és Bluetooth-kapcsolatokat, valamint minden olyan szolgáltatást, alkalmazást leállít, amit nem használ a nyaralás alatt.

Készülékeihez ne csatlakoztasson bizonytalan eredetű töltőt, adathordozót vagy más eszközt, például ismeretlen trafikban elérhető, fotók nyomtatására használt terminált. Ha ráérnek azok a fényképek, később itthon biztonságosan kinyomtathatja őket! Ha aggódik, hogy egy hosszabb kirándulás vagy utazás közben lemerül a telefonja, vigyen magával powerbankot, vésztöltőt!

A vakáció alatt rendszeresen ad hírt magáról a közösségi médiában? Legyen körültekintő, önkéntelenül se adjon meg magáról túl sok információt – illetéktelenek tudhatják meg például, hogy nem tartózkodik otthon.

Legyen körültekintő az utazás előtt, hogy a nyaralás már valóban gondtalanul teljen, és utólag se érjék kellemetlen meglepetések!

Az internetes csalások legjellemzőbb típusait, valamint azt, hogy hogyan lehet védekezni ellenük, megismerheti a Digitális biztonság tartalmaiból.

Ismerje meg a legfontosabb tudnivalókat, az MNB Gondos tervezés, gondtalan nyaralás című tematikus aloldalán és tegye próbára tudását!

Gondos tervezés, gondtalan nyaralás – kvíz

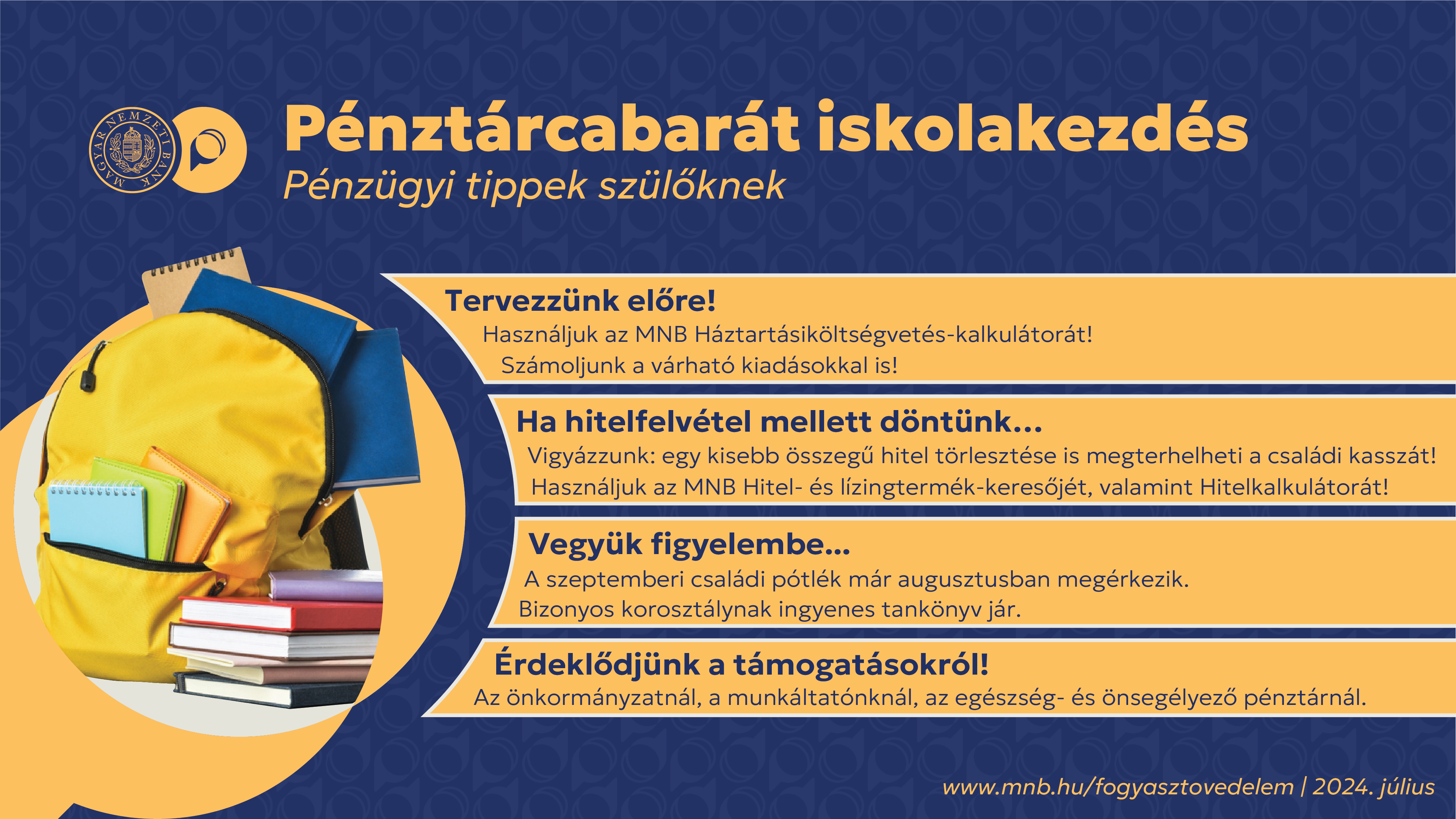

Pénztárcabarát iskolakezdés

Az MNB Pénztárcabarát iskolakezdésre vonatkozó tájékoztatója elérhető a Pénztárcabarát iskolakezdés (mnb.hu) oldalon.

Pénztárcabarát iskolakezdés (mnb.hu)

Pénzügyi tippek becsengetés előtt

Bár gondolataink most még a nyaralás körül forognak, érdemes minél hamarabb megterveznünk a tanévkezdéssel járó teendőket, a szeptemberi iskolakezdés ugyanis számos pénzügyi vonatkozással is bír. Az alábbiakban összegyűjtöttünk néhány gyakorlati tippet

- a szeptemberi iskolakezdésben érintett családoknak, illetve

- azoknak, akik felsőfokú tanulmányaik megkezdésével első önálló pénzügyi döntéseiket is meghozzák.

Egyúttal felhívjuk a figyelmet a tanévkezdés kapcsán leselkedő online csalások veszélyeire is.

Nézze át a legfontosabb tudnivalókat egy pillantás alatt, és tesztelje rövid kvízünkkel, hogy mindenre gondolt-e az iskolakezdés kapcsán!

Töltse ki az MNB szülőknek szóló gyorskvízét!

Töltse ki az MNB hallgatóknak szóló gyorskvízét!

Pénzügyi tippek szülőknek (mnb.hu)

Tervezzünk előre a kiadásokkal!

A tanévkezdés kiadásai jelentősen, iskolás gyermekenként akár 50-60 ezer forinttal is megterhelhetik a családi kasszát, így egy több gyermekes család esetén a tanévkezdés többletköltségei a százezres nagyságrendet is elérhetik. Ha előre kalkulálunk ezekkel a tételekkel, és betervezzük őket a családi költségvetésbe, akkor kisebb eséllyel jelentenek majd erőn felüli anyagi terhet. A költségtervezéshez hasznos tippek olvashatók a Pénzügyi Navigátor Háztartási költségvetés című cikkében, míg egy költségvetés elkészítéséhez segítség lehet a Háztartásiköltségvetés-kalkulátor.

Tippek

- Számoljuk át háztartásunk költségvetését!

- Mérjük fel az előre megbecsülhető kiadásokat, például: füzetcsomagok, iskolatáska, sportfelszerelések stb.!

- A nagyobb gyerekeket bátran vonjuk be a tervezésbe!

Nézzen utána a támogatásoknak, kedvezményeknek!

Gyermekeink iskolakezdéséhez különböző állami, önkormányzati és akár munkáltató által biztosított támogatást is igénybe vehetünk! Egyes korosztályokban kedvezményes vagy ingyenes lehet a tankönyvcsomag, és bizonyos feltételek mellett az étkeztetésre is igényelhető támogatás. Egészségügyi alapon, betegségre való tekintettel vagy szociális alapon is jogosult lehet gyermekünk kedvezményekre. Aki pedig egészség- és önsegélyező pénztári tagsággal rendelkezik, az a pénztárból is fedezhet bizonyos iskolai költségeket, így ruházatot, tankönyvet vagy taneszközt, tanulónként éves szinten a tárgyév első napján érvényes minimálbér erejéig, azaz lefeljebb 266.800 forintig. A pénztárakon keresztül ugyanezen összeghatárig elszámolhatók a nemzeti felsőoktatásról szóló törvény mellékletében felsorolt, Magyarország államilag elismert felsőoktatási intézményeinek 25 évesnél fiatalabb hallgatói esetében a tandíjak, térítési díjak, kollégiumi díjak, albérleti díjak. Mindezeken túl jelentős segítséget jelenthet, hogy a szeptemberi családi pótlékot már augusztusban utalják, kézbesítik.

Tippek

- Nézzen utána az állami, önkormányzati és munkáltatói támogatásoknak!

- Tájékozódjon kedvezményes intézményi gyermekétkeztetés lehetőségeiről, valamint az ingyenes tankönyvellátásról!

- A helyi támogatásokról a lakóhelye szerint illetékes önkormányzat saját weboldalán és hirdetményeiből tud tájékozódni.

- Az elérhető munkahelyi támogatásokkal kapcsolatban érdeklődjön munkáltatójánál!

- Amennyiben indokolt lehet, érdeklődjön a beteg gyermek után járó támogatások, kedvezmények lehetőségeiről!

- Kalkuláljon a szeptemberi családi pótlékkal, ami már augusztusban megérkezik!

- Amennyiben egészség- és önsegélyező pénztári tagsággal rendelkezik, olvassa el a beiskolázási támogatásról szóló cikkünket, valamint érdeklődjön a pénztárnál!

Óvatosan az online piactereken!

Az iskolakezdéshez szükséges eszközök – iskolatáskák, ruházat, de akár bútorok, elektronikai cikkek – beszerzésének költséghatékony módja, ha használtan vásároljuk meg őket. Ezt ma már könnyen megtehetjük a különböző közösségi felületeken és online piactereken, de legyünk elővigyázatosak: a csalók kihasználják az ilyen felületek által biztosított anonimitást, és különböző tisztességtelen módszerek, megtévesztés révén visszaélnek jóhiszeműségünkkel. Akár eladóként hirdetünk egy számunkra már szükségtelen, de más számára még vélhetően hasznos tárgyat, akár vásárolni szeretnénk, mindig legyünk körültekintőek!

Ha mi szeretnénk eladni valamit

Mindig legyen gyanús, ha

- az érdeklődők gyors kapcsolatfelvételre törekednek;

- kerülni próbálják a személyes találkozást, de felajánlják a csomagszállítással kapcsolatos ügyintézést, valamint futárszolgálatot hívnak, és ehhez

- hivatkozást küldenek, ami adathalász oldalra visz, ahol személyes, valamint bankszámlaadataink megadására kérnek, vagy káros programot telepít eszközünkre, aminek köszönhetően hozzáférnek a készülékünkön tárolt információkhoz.

Ha mi vásárolnánk valamit

Mindig legyünk elővigyázatosak, ha

- egy terméket irreálisan olcsón hirdetnek;

- az eladó sürgető hangvétellel minél hamarabb meg akarja kötni az üzletet;

- az eladó kerüli a személyes találkozást, nem teszi lehetővé az eladni kívánt tárgy személyes megtekintését;

- ragaszkodik az előre fizetéshez.

Hitelből csak megfontoltan!

Előfordulhat, hogy az iskolakezdéssel járó kiadásokat nem tudjuk teljes mértékben saját forrásból fedezni, még támogatások és kedvezmények igénybevétele mellett sem. Ilyen esetben jelenthet segítséget egy hitelfelvétel. Fontos azonban szem előtt tartani, hogy már egy kisebb összegű hitel is jelentős és hosszú távú anyagi kötelezettséget jelent a család számára. Érdemes ezért körültekintően, több konstrukciót megvizsgálva és összehasonlítva választani. Fontos, hogy ne csak egy szolgáltató különböző hiteleit, hanem lehetőleg minél több szolgáltató kínálatából származó ajánlatokat hasonlítsunk össze. A megfontolt hitelfelvétel szempontjairól bővebben olvashat a Hitelfelvétel tudatosan című Pénzügyi Navigátor füzetből, míg a gyorskölcsönökről és a fogyasztási hitelekről szóló tájékoztatóink e kölcsöntípusok jellemzőit ismertetik.

Pénzügyi tippek hallgatóknak (mnb.hu)

Felsőoktatási intézmény hallgatójaként önállóbbá válsz – anyagilag is. Tanulmányaid során előfordulhat, hogy tandíjat, lakásbérleti díjat kell fizetned, utazási költségek is felmerülhetnek, és akkor az étkezésről, szórakozásról szót sem ejtettünk! Könnyen lehet, hogy az iskola mellett munkát is vállalsz, amivel önálló jövedelemre teszel szert. Fontos azonban, hogy időben megismerkedj a költségvetés-készítés rejtelmeivel, átlásd kiadásaid és bevételeid nagyságát és összetételét, mivel ez az alapja a pénzügyi egyensúlyodnak. Ezzel sokat tehetsz azért, hogy később az esetleges váratlan kiadások se okozzanak anyagi nehézséget. A költségtervezéshez hasznos tippeket találsz egyperces kisfilmünkben, kiadásaid és bevételeid alakulását pedig az MNB háztartásiköltségvetés-kalkulátorával tekintheted át, de számos applikáció is rendelkezésre áll.

Felsőfokú tanulmányaid várható költségeinek kiszámításához jó támpontot ad a Diákhitel Központ Pénzügyi Tájolója, amely folyamatosan frissülő, hiteles forrásokból származó háttéradatok alapján, a választott intézménynek, képzésnek és a képzés földrajzi elhelyezkedésének megfelelően mutatja be a képzéssel kapcsolatos várható kiadásokat.

Tippek

- Ismerkedj meg a költségvetés-tervezés rejtelmeivel! Tájékozódj Pénzügyi Navigátor füzetünkből!

- Kövesd a bevételeid, kiadásaid alakulását! Próbáld ki az MNB Háztartásiköltségvetés-számító programját vagy használj applikációt!

- Mérd fel a tanulmányaid során várható kiadásokat a Pénzügyi Tájolóval!

Legyen megfelelő bankszámlád!

Ha eddig még nem volt, az érettségi után biztosan szükséged lesz saját bankszámlára. A főiskola, egyetem ugyanis erre utalja az ösztöndíjat, ide érkeznek a szociális támogatások, illetve erről fizetheted a tan- vagy vizsgadíjat és egyéb kiadásaidat. Ha munkába állsz – vagy akár az iskola mellett dolgozol –, a fizetésedet a számládra utalják. A lényeg: nyiss bankszámlát!

Ha már van számlád, gondold át, hogy az továbbra is megfelel-e az igényeidnek! A megfelelő konstrukció kiválasztásakor légy körültekintő: gondold át, mire fogod használni, és igényeid alapján hasonlítsd össze több szolgáltató ajánlatát – ne a reklámok alapján dönts! A megfontolt számlaválasztáshoz hasznos tippeket találsz a Számlaválasztás tudatosan című Pénzügyi Navigátor füzetünkben, a Bankszámlaválasztó program pedig megkönnyíti az elérhető ajánlatok összehasonlítását.

Tippek

- Nyiss bankszámlát! Ha már van számlád, gondold át, megfelel-e igényeidnek az előtted álló új időszakban!

- Dönts körültekintően! Az okos választáshoz segítséget nyújt a Számlaválasztás tudatosan című Pénzügyi Navigátor füzetünk.

- A megfelelő számlacsomag kiválasztásához használd az MNB Bankszámlaválasztó programot!

- Légy körültekintő a népszerű külföldi, nem a magyar jegybank felügyelete alá tartozó intézményekkel, fintech cégekkel (pl. Revolut, Wise, Curve), mert ezek használata mind fogyasztóvédelmi, mind kiberbiztonsági szempontból nagyobb kockázattal járhat.

Tűzz ki pénzügyi célokat!

A pénzügyek tudatos kezelése nem csak annyit jelent, hogy tisztában vagy aktuális kiadásaiddal és bevételeiddel: fontos, hogy a jövődre is gondolj! Ha kézben tartod pénzügyeidet, lehetőséged lesz megtakarítani is, ami a későbbiekben jelenthet nagyobb anyagi biztonságot: egy hirtelen bevételkiesés vagy egy nagyobb értékű kiadás, vásárlás esetén segíthet elkerülni az anyagi gondokat. A megtakarítások különböző formáit és azok legfőbb jellemzőit Megtakarítástípusok című cikkünkből ismerheted meg.

A diákévek egyik népszerű pénzügyi terméke a Diákhitel: segítséget jelenthet a mindennapi kiadások vagy az önköltséges félévek díjának fedezéséhez. Fontos azonban szem előtt tartani, hogy ez is egy adósság!

Ne feledd azt sem, ha új, szabadfelhasználású Diákhitel1 szerződést kötsz, az igényelt összeget már csak Diákhitel Számlára kaphatod. Ez egy speciális konstrukció, amely kizárólag a Diákhitel Központ szerződött partnerintézményeinél érhető el. Ezek aktuális listáját itt találod, a Diákhitelről pedig kapcsolódó cikkünkben olvashatsz bővebben.

A főiskolai, egyetemi évek anyagi terheit különböző támogatások, pályázatok segítségével is enyhítheted, érdemes ezeknek is utánajárni.

Tippek

- Legyenek pénzügyi céljaid, és kezdj el megtakarítani minél előbb!

- Ha Diákhitelt vennél fel, tartsd szem előtt: ez is egy kölcsön, amit kamataival együtt kell visszafizetni! Igénylés előtt alaposan járj utána a feltételeknek!

- Készülj fel a váratlan helyzetekre is: képezz tartalékot!

- Nézz utána az elérhető támogatásoknak, pályázatoknak!

Felsőfokú tanulmányaid megkezdésével a pénzügyek terén is érdemes bővíteni ismereteidet. Pénzügyi tippek életkezdéshez című Pénzügyi Navigátor füzetünkben ehhez további hasznos tudnivalókat találsz.

Fenntartható iskolakezdés (mnb.hu)

Az augusztus a szülők számára legtöbbször végeláthatatlan bevásárló- és feladatlistákat jelent. Mégis hogyan tehetjük könnyebbé ezt az időszakot? Léteznek megoldások, amelyekkel a családi költségvetést sem terheljük túl? A válasz: igen, sőt! Olyan döntéseket is hozhatunk, amelyek a pénztárcánk mellett a környezetnek is kedveznek – ráadásul nagyon egyszerűen!

Tudatos tervezés – fél siker

Az iskolakezdéshez a legtöbb oktatási intézmény megadja a szükséges tanszerlistát, főleg az alsó tagozatos diákoknak. Ez már egy jó kiindulási alap ahhoz, hogy mit kell beszereznünk. Azonban ez a lista sokkal többet is nyújthat: bővítsük ki további kellékekkel, amelyeket meg kell vásárolnunk szeptemberig! Jelezzük minden egyes tételnél, hogy hozzávetőlegesen milyen áron tudjuk beszerezni azt. Ahol tudjuk, igyekezzünk rövidíteni a listát – biztosan mindenből szükség van újra?

Attól, hogy használt, még nem rossz!

Bizonyos tételekből évről évre mindig újat kell venni. Nézzük át listánkat olyan szemmel is, hogy mi az, amiből megfelelő a használt is! Biztosan akadnak eszközök, ruhadarabok, amelyekre a nagytestvérnek, az unokatestvérnek vagy épp a szomszéd gyereknek már nincs szüksége, azonban mi több ezer forintot spórolhatunk velük. Ne érezzük kellemetlennek az ilyen „cseréket”!

Vonjuk be gyermekünket is a tervezésbe: ne csak azt beszéljük meg vele, hogy mit kap, hanem azt is, hogy ő mit ajándékozhatna másoknak. Kinőtt ruhák, ovis zsák, táska, tornazsák… rengeteg dolog lapulhat otthon érintetlenül, aminek egy másik gyerek örülne. Ajándékozzunk, adományozzunk – példát mutatva ezzel gyermekeinknek is.

Kölcsönözzünk!

A legtöbb iskolás gyerek vélhetően már tagja az iskolai vagy a legközelebbi könyvtárnak. Ha plusz könyvek beszerzésére van szükség, a kölcsönzés is jó alternatíva lehet, nem muszáj egyből új példányt vásárolnunk.

Különbség papír és papír között

A füzetek esetében is választhatunk olyat, amely FSC minősítéssel rendelkezik. Ez az ökocímke biztosít minket arról, hogy a faanyag, ami a papír alapjául szolgál, megfelel a fenntartható erdőgazdálkodás nemzetközi szabályainak. Még jobb megoldás, ha találunk olyat, ami újrahasznosított papírból készül. És valljuk be: ahány füzetet elhasznál egy gyermek egy tanév során, valóban környezettudatos döntés a hulladékpapírból készülteket választani.

Zacskó zacskó hátán

A tízórais és uzsonnás alufóliák, műanyag zacskók és a szívószálas üdítők helyett is dönthetünk a tartós műanyag uzsonnásdobozok és a kulacsok mellett, ahogyan a gyümölcsöket is csomagolhatjuk többször használható hálós zsákokba a gyerekeknek.

Közlekedés – az autón túl

Amíg az időjárás engedi, és logisztikailag is megoldható, közlekedjünk kerékpárral vagy sétáljunk! A gyerekek megtanulják a KRESZ-táblák jelentését, a szabálykövetést, a koncentrációt; erősödik a fizikumuk, és még a környezetet sem szennyezzük.

Ne feledjük: ahogyan mindenben, az iskolakezdés körüli szervezésben is példát mutatunk gyermekeinknek. A mostani kisiskolások szüleinek gyermekkorában még nem igazán volt szempont a környezetvédelem, mára azonban már a mindennapjaink részévé vált a fenntarthatóság, Földünk védelme. Amellett, hogy a felsorolt tippek megfogadásával jót teszünk bolygónknak, pénztárcabarát döntéseket is hozunk, egyúttal olyan viselkedési mintával is szolgálunk a következő generációnak, amely később remélhetőleg már természetes lesz a számukra.

Beiskolázási támogatás - önsegélyező pénztárral (mnb.hu)

Az egészség- és önsegélyező pénztári tagság lehetősége sokak számára ismerősen cseng, azonban nem mindenki tudja, hogy a pénztári számlán felhasznált összegből nem csupán egészségügyi termékek, illetve gyógyászati és egészségmegőrzést segítő szolgáltatások költségeit fedezhetjük: óvodai nevelési- és iskolai tanévkezdési, beiskolázási támogatás is igényelhető általa.

Miért éri meg az egészség- és önsegélyező pénztár (EÖP)?

Az egészség- és önsegélyező pénztárakba befizetett megtakarításaink 20%-a után az állam évente legfeljebb 150 ezer forint személyijövedelemadó-visszatérítést nyújt. Hogy mit jelent ez a gyakorlatban? Amennyiben például az adott évben befizettünk a pénztári számlánkra 100 ezer forintot, és ezt feltüntetjük a következő évi adóbevallásunkban, úgy az adóbevallást követően (várhatóan júniusban) visszakaphatunk 20 ezer forintot a pénztári egyéni számlánkra. Ha egyéb adókedvezményeket is érvényesíteni szeretnénk, annak feltétele, hogy legyen legalább akkora összegű szja-kötelezettségünk, ami ezt fedezi.

Mennyi pénzt kaphatok vissza az EÖP-ön keresztüli beiskolázási támogatással?

A beiskolázási támogatás éves összege egy személy részére gyermekenként legfeljebb a tárgyév első napján érvényes havi minimálbér lehet, ami 2024-ben 266.800 forint. Amennyiben ezt az összeget egyéni befizetésként befizeti a pénztári számlájára, és a megadott feltételek szerint, a meghatározott eszközökre, az elvárásoknak megfelelően kiállított számlákkal számoltatja el a pénztárban, a személyi jövedelemadó következő évi bevallásakor visszaigényelheti a 20%-át, vagyis 53.360 forintot.

Mi szükséges az önsegélyező pénztár keretein belül elérhető beiskolázási támogatáshoz?

- Egészség- és önsegélyező pénztári tagság.

- A támogatás nem vehető igénybe olyan tagdíj vagy támogatás, illetve adomány terhére, amelynek a befizetése óta nem telt el legalább 181 nap.

- A támogatás a tanév első napját megelőző 15. naptól a tanév utolsó napját követő 15. napig terjedő időszakon belül kiállított és teljesített számlák alapján történik.

- Szülő, nevelőszülő, örökbefogadó szülő vagy gyám igényelheti.

- Családi pótlékra vagy a vonatkozó uniós rendeletek alapján más tagállamban fennálló családi ellátásra jogosult pénztártag vagy kedvezményezett veheti igénybe.

Kikre tekintettel igényelhető?

Óvodás, általános iskolás, középfokú oktatásban résztvevő gyermek után, valamint egyetemista-főiskolás gyermek után is, annak 25 éves koráig.

Mi számoltatható el?

A pontosan elszámolható tételekről mindig érdeklődjön pénztáránál, azonban általánosságban elmondhatjuk, hogy tankönyv, taneszköz, ruházat, az egyetemi-főiskolai hallgatók után tandíj, térítési díj, kollégiumi vagy lakásbérleti díj is.

Hogyan igényelhetem?

Egyfelől mindenképp szükség van az igényléshez a hiánytalanul kitöltött igénybejelentő lapra, amely jellemzően letölthető a pénztárak honlapjáról, másfelől pedig a megfelelően kiállított számlákra.

A számla kitöltéséről előzetesen mindig érdeklődjön a pénztáránál, mivel a helytelenül kitöltött számlákat nem kötelesek elfogadni és elszámolni sem!

Ezeken túl szükséges még a családi pótlékra jogosultságról szóló, 120 napnál nem régebbi igazolás, és előfordulhat, hogy az átutalással kifizetett számlák esetében az átutalásról szóló banki igazolásokat is kéri a pénztár.

További részletekről érdeklődjön pénztáránál, az EÖP-tagság további előnyeit pedig megismerheti kapcsolódó cikkünkből.

Sok kicsi sokra megy

Pénzügyi tippek a "pénznyelők" lefaragására

Takarékoskodni többet jelent a mindennapi spórolásnál: egyfajta szemlélet, amellyel akár a néhány száz forintos "pénznyelőket" is felismerjük, szokásaink, döntéseink megváltoztatásával pedig faragunk is belőlük. Hosszú távú elköteleződés ez, amely biztos eredményre vezet, hiszen a rendszeresen félretett vagy átütemezett néhány száz forintból tízezrek is lehetnek a hónap végére.

Ne feledjük: a sok kicsi sokra megy – ebben nyújt segítséget a Pénzügyi Navigátor.

A további tartalmakért kattintson a képekre!

Pénzügyi célok - tudatos tervezés (mnb.hu)

Motiváció nélkül nincs változás – így van ez a pénzügyi tervezésnél is. Ha nem tűzünk ki magunk elé pénzügyi célokat, nem határozzuk el, hogy véghez visszük terveinket, nem érjük el a kívánt előrelépést. De hogyan érhető el mindez?

Első lépés: készítsünk költségvetést!

A legjobb módszer, ha háztartási költségvetést vezetünk. Pénzügyeink sikere 80%-ban a viselkedésen múlik, és csak 20%-ban a tudáson. A sikeres tartalékképzés titka, ha jól átgondoltan először magunknak fizetünk, azaz nem a hóvégi „maradék” összeget tesszük félre, hanem már a hónap elején, tervezetten elkülönítjük a megtakarításra szánt havi összeget!

A költségvetés-készítést 3 szakaszra bonthatjuk. A tervezéskor érdemes megközelítőleg egy évet vizsgálni. Fontos, hogy számoljunk a fix nagyobb kiadásokkal (pl.: nyaralás, iskolakezdés, karácsony), így ezekre a célokra hónapokkal előre félre tudunk tenni, akár kisebb összegeket. Ezzel egy esetleges hitelfelvétel, valamint az anyagi terhekkel járó fizetési nehézségek is elkerülhetők. Vegyük figyelembe, hogy a váratlan kiadásokra is érdemes vésztartalékot képezni! Az adatgyűjtés a kiadások és bevételek folyamatos vezetését jelenti. A terv így bármikor visszakereshető és átütemezhető, hiszen rendelkezésünkre állnak a megfelelő adatok. Az elemzés az összegyűjtött adatok kiértékelése. Vizsgáljuk meg, hol lehet csökkenteni a költségeinken, valamint milyen lehetőségek kínálkoznak a bevételek növelésére annak érdekében, hogy növelni tudjuk a félretehető összeget! Azonosítsuk saját „pénznyelőinket”, mint például: ételrendelés, dohányzás, indokolatlanul sok cipő vásárlása stb. Ezt követően mérjük fel bevételeink nagyságát, ideértve a rendszeres, vagy eseti, egyszeri juttatásokat! A bevételek után gondoljuk végig kiadásainkat, amiket érdemes csoportokba sorolni!

Vegyünk igénybe segítséget!

Az adatgyűjtéshez és elemzéshez bátran használjunk kalkulátorokat, netbankot, bankunk mobilapplikációját vagy kérjünk ingyenes segítséget független szakértőktől. Az MNB ügyfélszolgálatának munkatársai, valamint a vármegyeszékhelyeken működő Pénzügyi Navigátor Tanácsadó Irodahálózat szakértői díjmentesen állnak az ügyfelek rendelkezésére. Ha pénzügyeinket jellemzően elektronikusan intézzük, kiadásaink és bevételeink áttekintéséhez jó kiindulási alapot ad a bankszámlakivonat is, hiszen ezen nyomon követhetjük az adott időszak összes, nem készpénzes tranzakcióját.

Határozzunk meg célokat, és számoljunk!

Gondoljuk át, hogy…

- mekkora összeget tudunk minden hónapban félretenni?

- van-e vésztartalékunk, ha igen, mennyi időre elegendő?

- van-e hitelünk, ha igen, ennek törlesztése mekkora terhet jelent havonta?

- milyen nagyobb, tervezhető kiadások várhatók 1 éven belül?

- mi a konkrét pénzügyi célunk 1-3 éves időtávon?

Vizsgáljuk felül, ha kell, tervezzük újra!

Ha már legalább 3 hónapja vezetjük költségvetésünket, az megfelelő képet ad pénzügyi magatartásunkról. Gondoljuk át, melyek azok a tételek, amelyekből le tudunk faragni már rövid távon is! Biztosan szükséges a legnagyobb kábeltévé-előfizetés vagy internetcsomag? Sok ment el egy hónapban szórakozóhelyeken? Érdemes azt is kiszámolni, hogy napi szokásaink kisebb megváltoztatásával mennyit spórolhatunk 1 hét, 1 hónap, 1 év alatt. Ehhez nyújt segítséget a Pénziránytű Alapítvány Pénznyelő alkalmazása. Ha úgy látjuk, tervezzük újra költségvetésünket, hisz sok kicsi sokra megy!

Hol folyik el a pénzem? - Spóroljon pénzügyi szokásain! (mnb.hu)

20.000 forint évente az SMS-szolgáltatásokért? Rutinszerűen meghosszabbított biztosítások? A mindennapokban észre sem vesszük, pedig havonta akár több 10.000 forint is elfolyik a családi kasszából a nem testreszabott pénzügyi döntéseink hatására.

Átgondolt számlaválasztás – csökkenő költségek

Egy tényleges igényeinkhez igazodó bankszámlával sokat spórolhatunk! Nem biztos, hogy számunkra is az a legjobb, amit barátaink, szüleink vagy munkatársaink használnak. Ma már nem jelent nehézkes ügyintézést egy bankszámlaváltás: a legtöbb szolgáltatónál lehetőség van online számlanyitásra, míg egyszerűsített eljárással akár 13 munkanap alatt válthatunk.

Döntésünk előtt gondoljuk át, hogy

- mikor és mire használjuk bankszámlánkat;

- használunk-e az adott bankszámlához bankkártyát, és ha igen, mire;

- nyilatkoztunk-e az ingyenes készpénzfelvételi igényünkről;

- szükségünk van-e minden kapcsolódó szolgáltatásra!

Tekintsük át ezen szolgáltatások díját – ezt megtehetjük éves díjkimutatásunk alapján!

A számunkra legjobb számlacsomag kiválasztása nem egyszeri feladat: legalább féléves rendszerességgel ajánlott felülvizsgálni a szolgáltatások körét, és aktuális igényeinkhez igazítani a konstrukciót. Az egyes bankok ajánlatai, a kapcsolódó szolgáltatásaik, valamint azok díjai eltérőek lehetnek. A kényelmes és gyors számlaválasztáshoz használjuk az MNB Bankszámlaválasztóját!

Vizsgáljuk felül biztosításainkat is! Váltsunk kedvezőbbre!

Ha egy biztosítási szerződést nem a valós igényeinkhez igazítva kötünk meg, az felesleges kiadáshoz, vagy éppen kellemetlen meglepetéshez vezet egy esetleges káresemény bekövetkeztekor. Mind a kötelező gépjármű-felelősségbiztosításunkat, mind a választható cascót javasolt évente felülvizsgálni, és több szolgáltató ajánlatát összehasonlítani.

Előfordulhat, hogy akár ugyanannál a szolgáltatónál is kedvezőbb feltételeket érhetünk el, ha korábbi szerződésünk meghosszabbítása helyett azt szabályosan felmondjuk, és „új ügyfélként” új szerződést kötünk. Ha online kapcsolattartást és elektronikus fizetést vállalunk, szintén díjkedvezményeket érhetünk el.

A szerződéses feltételek közül a biztosítási díj mértéke mellett a legfontosabb szempont, hogy a biztosítás milyen káreseményekre terjed ki, illetve melyek a biztosító mentesülésének esetei. Pénzügyi Navigátor füzetünkből megismerheti a megfelelő biztosítás kiválasztásának szempontjait.

Nézzük át telekommunikációs előfizetéseinket!

Érdemes átgondolni, hogy valóban kihasználjuk-e vásárolt telekommunikációs szolgáltatásainkat (telefon, kábeltévé, internet). Ha igényeinkhez igazodva összehasonlítjuk a különböző szolgáltatók ajánlatait, a szerződéses időszak/hűségidő lejártával egy váltással akár jelentős összegeket takaríthatunk meg. Nézzünk utána, hogy a családtagok különböző előfizetéseit lehet-e „csomagba” rendezni! Az MNB Háztartásiköltségvetés-kalkulátorával áttekinthetjük, hogy kiadásaink mekkora hányadát jelentik ezek a tételek.

Figyeljünk a „pénznyelőkre”!

Háztartásunk költségvetését sok, szinte láthatatlan tétel is terhelheti. Ezek beazonosításához kattintsunk a Pénziránytű Alapítvány Pénznyelők kalkulátorára, mely a kiadások felülvizsgálata mellett fogyasztási szokásaink átgondolásához is segítséget nyújt.

Adósságok - csökkentsük és tartsuk kézben! (mnb.hu)

Hogyan válhat a hitel megtakarítássá?

Egy hitel törlesztése minden esetben megterheli a családi kasszát. Nem mindegy azonban, hogy pénzügyi lehetőségeinkhez illeszkedően vállaltuk-e a törlesztési terhet, vagy a hiteltörlesztés túlzottan megterheli a családi kasszát. Hogyan tarthatjuk kézben hiteltartozásainkat? Mely termékek igényelnek különös körültekintést és megszabadulhatunk-e a drágább adósságtól?

Elkerülhető vagy nélkülözhetetlen? Csak annyi hitelt vegyünk fel, amennyi feltétlenül szükséges!

Hitelfelvétel előtt mindig gondoljuk át, hogy

- valóban szükségünk van-e a megvásárolni kívánt termékre, szolgáltatásra, illetve valós-e a hitellel elérni kívánt célunk? Nem mindegy, hogy valamit akarunk vagy szükségünk van rá!

- Számolnunk kell azzal is, hogy milyen mértékű terhet bír el háztartásunk – tervezzük be a várható törlesztőrészletet havi rendszeres kiadásaink közé! Halasztható vásárlás esetén próbáljuk pénzügyi tervezéssel, takarékossággal összegyűjteni a hiányzó fedezetet.

Hitelfelvételkor olyan összeget költünk el, amellyel jelenleg még nem rendelkezünk, azaz időben előre hozzuk a vásárlásunkat: lényegében előre elköltjük a pénzünket. Ezzel a jövőben kevesebb lesz a szabadon felhasználható jövedelmünk, hiszen annak egy részét törlesztésre kell fordítanunk. Ráadásul a kölcsön igénybevétele a fizetendő kamat és egyéb díjak miatt további kiadásokkal is jár. Ezeket a költségeket – lényegében a hitel „árát” – mutatja meg a teljes hiteldíj mutató, ami százalékos formában tartalmaz minden olyan költséget, amelyet szerződésszerű teljesítés esetén egy évre vetítve, a tőkerészleteken felül fizetni kell a hitelező felé. A THM ezért egy kiemelt jelentőségű mutató a különböző konstrukciók összehasonlításához.

Nézzünk egy példát!

|

Hitelösszeg |

600.000 forint |

|

Teljes hiteldíj mutató (THM) |

22,96% |

|

Futamidő |

60 hónap |

|

Havi törlesztőrészlet |

16.180 forint |

|

Összesen visszafizetett összeg |

970.800 forint |

|

Mennyibe került a hitel? |

370.800 forint (az eredeti hitelösszeg 61,8%-a) |

Ezért hitelfelvétel előtt érdemes előre, célzottan takarékoskodni, és a lehető legnagyobb „önrészt” összegyűjteni, mivel így jelentősen csökkenthető a szükséges hitelösszeg, valamint a kapcsolódó banki költségek (kamatok, díjak) mértéke. Ráadásul egy alacsonyabb törlesztőrészlet kevésbé terheli meg a családi kasszát, így kisebb eséllyel esünk késedelembe.

Legyünk óvatosak a drága hitelekkel!

A különböző hitelek költségei nagymértékben eltérhetnek, ami pedig nagyban függ a hiteltípustól. Ezért fontos, hogy pontosan meghatározzuk, milyen célra igényelnénk kölcsönt és ehhez a legjobban illeszkedő hiteltípust válasszuk. A havi vásárlási kiadásokra például gyors és kényelmes megoldásnak tűnik a hitelkártya, de fontos szem előtt tartani, hogy annak használatakor sem a saját pénzünket költjük. A hitelkártya is egy hiteltípus, ráadásul az egyik legdrágább! Sok esetben egy folyószámlahitel vagy épp egy áruhitel jóval olcsóbb megoldást jelenthet.

Hasonlítsuk össze az ajánlatokat, tájékozódjunk a minősített fogyasztóbarát konstrukciókról!

Amennyiben pénzügyi céljaink eléréséhez mindenképp hitelfelvétel szükséges, a döntés előtt vizsgáljuk meg és hasonlítsuk össze több intézmény ajánlatát az MNB hitel- és lízingtermék-összehasonlító oldalának segítségével.

Vegyük számításba az MNB által ajánlott Minősített Fogyasztóbarát Személyi Hiteleket, melyek a piaci viszonyokhoz képest kedvezőbb feltételekkel érhetőek el. Míg a jelenlegi piaci ajánlatok között találhatunk olyan hitelkártya-terméket, amelynek teljes hitelköltsége (THM) 50% feletti, egy Minősített Fogyasztóbarát Személyi kölcsön THM maximuma 20% alatt marad.

Váltsunk olcsóbb hitelre, vagy törlesszünk elő, ha lehetséges!

Hitelünk törlesztőrészletének csökkentésével megtakarításokat is képezhetünk. Hogyan? Tegyük fel, hogy háztartásunk költségvetésébe belefér egy 45.000 forintos havi hiteltörlesztés. Ezt a törlesztőrészletet azonban havi 38.000 forintra csökkenthetjük, ha egy kedvezőbb hitelre váltunk. Ezzel havi 7.000 forint marad a családi kasszában, ami éves szinten 84.000 forint. Ezt az összeget megtakarításaink gyarapítására fordíthatjuk.

Kitől kérhető független, szakértői segítség?

Kiigazodni az ajánlatok között, megtalálni a megfelelőt és ezzel még spórolni is – nem könnyű feladat. A kalkulátorokon és tájékoztatókon túl személyes tanácsadásért fordulhatunk az MNB Ügyfélszolgálatának munkatársaihoz, valamint a vármegyeszékhelyeken működő Pénzügyi Navigátor Tanácsadó Irodahálózat (PNTI) szakértőihez. A havi szinten megspórolt néhány ezer forint éves szinten már hozzájárulhat egy könnyebb iskolakezdéshez vagy egy gondtalanabb karácsonyhoz.

Óvatosan a csábító pénzügyi ajánlatokkal! (mnb.hu)

A pénzügyi piacok folyamatos fejlődésével a befektetési lehetőségek is egyre bővülnek. Ezzel egyidejűleg felbukkanhatnak olyan csábító pénzügyi ajánlatok is, amelyek látszólag könnyű és gyors meggazdagodást ígérnek, de valójában hamisak és veszélyesek. „Ki ne szeretne gyorsan sok pénzhez jutni?” - merülhet fel a kérdés.

Mire gyanakodjunk, ha felkeresnek minket „életünk befektetési ajánlatával”?

Ha valami túl szépnek tűnik ahhoz, hogy igaz legyen, akkor az valószínűleg nem is az – ezt minden esetben tartsuk szem előtt befektetéseink kezelése során! Mindig gyanakodjunk, ha egy ajánlat garanciák nélküli hatalmas profitok lehetőségeivel kecsegtet, mivel a csalók különböző módszereket használva próbálják megszerezni pénzünket, valamint személyes adatainkat.

- Kezeljük bizalmatlanul a névtelen vagy nehezen ellenőrizhető befektetési lehetőségeket!

- Legyen gyanús, ha egy csábító pénzügyi ajánlat csak korlátozott ideig elérhető, sürgető vagy agresszív hangvételű!

- Legyünk óvatosak, ha egy ajánlat csak és kizárólag számunkra érhető el, valamint a szolgáltató készpénzben kéri a befektetési összeget!

Alaposan tájékozódjunk a különösen kockázatos és az MNB által nem felügyelt befektetésekről! Döntésünk előtt ellenőrizzük, hogy a szolgáltató rendelkezik-e a megfelelő engedélyekkel.

Amint felismertük, hogy egy lehetséges csalás áldozatává válhatunk, utasítsuk el a befektetési lehetőséget, bármilyen könnyű és gyors pénzszerzést kínál! Tanácsért forduljunk bizalommal a vármegyeszékhelyeken működő Pénzügyi Navigátor Tanácsadó Irodahálózat munkatársaihoz, ha pedig felmerül a gyanú, hogy engedéllyel nem rendelkező szolgáltatóval kerültünk kapcsolatba, jelentsük az MNB ügyfélszolgálata felé!

Mit tegyünk, ha pénzügyi vagy személyes adatokat érintő csalás áldozatául estünk?

- Haladéktalanul jelentsük a csalást a banknak! Azonnal tájékoztassuk a kialakult helyzetről és kérjünk segítséget!

- Jelentsük a csalást a hatóságoknak! Lépjünk kapcsolatba a Rendőrséggel és/vagy a Nemzeti Kibervédelmi Intézettel.

- Szükség esetén kérjünk jogi segítséget! Szakértő bevonásával tájékozódjunk a jogi lehetőségeinkről.

- Megelőzésként hívjuk fel a környezetünkben élők figyelmét a csalásral!

Legyünk kritikusak, ne hagyjuk magunkat megtéveszteni, törekedjünk a személyes adataink és pénzünk védelmére!

Takarékosság - kiszámíthatóság éves távlatokban (mnb.hu)

Pénzügyeink tudatos kezelése során elengedhetetlen, hogy ne csak az aktuális havi kiadásainkkal és bevételeinkkel legyünk tisztában, hanem tervezzünk hosszabb távra is. Hogyan találhatjuk meg rendszeres takarékossággal az anyagi biztonsághoz vezető utat? Cikkünkben ehhez nyújtunk segítséget.

Hogyan készítsünk befektetési tervet?

1. Gondoljuk át befektetésünk célját, ami lehet:

- rendszeres jövedelemszerzés (hozam);

- a megtakarított összeg növelése (tőkenövekedés);

- megtakarításunk biztonságos elhelyezése!

2. Tekintsük át a befektetés időtávját!

3. Vegyük figyelembe a gazdasági környezetet (pl.: az infláció és a kamatlábak hatása) és a szabályozói változásokat (pl.: szochofizetési kötelezettség)!

4. Vegyük figyelembe saját kockázatvállalási hajlandóságunkat!

5. Ne tegyünk fel mindent egy lapra, osszuk meg a befektetett összeget több termék között!

+1. Időről időre gondoljuk át befektetési tervünket, vizsgáljuk meg, hogy továbbra is megfelel-e az elvárásainknak! Ehhez segítséget nyújt az MNB Befektetési kérdezz-felelek oldala.

Tartsuk szem előtt a „mágikus háromszöget”!

Ismerjük meg a befektetések „mágikus háromszögét” vagyis a hozam, a kockázat és a likviditás kapcsolatát. Vegyük figyelembe, hogy magas kockázathoz magasabb elvárt hozam, míg alacsony kockázat mellé jellemzően alacsonyabb mértékű elérhető hozam párosul.

Csak olyan befektetési terméket válasszunk, amelyhez megfelelő ismeretekkel rendelkezünk!

A megfelelő befektetési termék kiválasztása érdekében a szolgáltatók különböző megfelelési és alkalmassági tesztekkel mérik fel leendő ügyfeleik pénz- és tőkepiaci ismereteit – különös hangsúllyal a felmerülő kockázatokra –, valamint pénzügyi helyzetét és pénzügyi teherviselő képességét. Az egységes európai előírásokon alapuló MiFID-teszt az ügyfelek védelmét szolgálja, ezért a kérdésekre aktuális ismereteinkkel összhangban válaszoljunk, hiszen a befektetési szolgáltató azok alapján tud számunkra testreszabott, a lehető legkisebb kockázattal járó terméket ajánlani.

Legyünk óvatosak a túlzottan vonzó, gyors meggazdagodást ígérő ajánlatokkal!

Csak engedéllyel rendelkező szolgáltatót válasszunk! Az engedélynek utánanézhetünk az MNB honlapján, a Piaci szereplők keresése menüpontban, valamint az Európai Értékpapírpiaci Hatóság (European Securities and Markets Authority – ESMA) honlapján.

Hogyan hozhatunk ki még többet egy adott összegű megtakarításból?

Állampapír

Az állampapír az állam által kibocsátott, hitelviszonyt megtestesítő értékpapír. Futamideje alapján megkülönböztetünk

- kincstárjegyet (1 éves vagy annál rövidebb lejáratú) és

- államkötvényt (1 évnél hosszabb lejáratú).

A 2019. június 1-je után kibocsátott magyar állampapírok mentesülnek a kamatadó-, valamint a szocho- (kamatjövedelmet terhelő szociális hozzájárulási adó) fizetési kötelezettség alól. Amennyiben közvetlenül a Magyar Államkincstárnál vásárolunk állampapírt, akkor további díjat, jutalékot sem kell fizetni a megtakarításunk után, míg a pénzügyi szolgáltatók esetében az állampapír-megtakarításokat további díj (pl. állományi díj, tranzakciós illeték stb.) terhelheti.

Tartós Befektetési Számla

A Tartós Befektetési Számla (TBSZ) betétben vagy értékpapírokban középtávra (3-5 év) elhelyezett megtakarítási forma. A törvényben meghatározott feltételek teljesülése esetén kedvezményesen adózó lehetőség, illetve részben vagy egészben mentesülhetünk az elért hozam utáni adók megfizetése alól.

Takarékosság adó-visszatérítéssel

Az egészség- és önsegélyező , valamint az önkéntes nyugdíjpénztári megtakarítások öngondoskodási célja mellett számos további előnye van. Takarékossági szempontból kiemelendő az adó-visszatérítés lehetősége. A pénztártag által az adott naptári év végéig befizetett tagdíj- és eseti befizetések összege, valamint a munkáltatói hozzájárulás után jelenleg 20%-os, maximum évi 150 ezer forintos adó-visszatérítés igényelhető a következő évben, a személyijövedelemadó-bevallás során. Mivel a nyugdíjpénztárba befizetett összegek után járó adó-visszatérítés is kérhető az egészségpénztári számlánkra, így ehhez az összeghez már a befizetést követő évben hozzájuthatunk, és számos egészségügyi és önsegélyező célra (pl. gyógyszer, szemüveg, iskolakezdési támogatás stb.) felhasználhatjuk.

Hol tájékozódjunk befektetési döntés előtt és kitől kérhetünk segítséget?

A számunkra legmegfelelőbb befektetési lehetőség kiválasztása érdekében több szolgáltatónál is tájékozódjunk! Az MNB Betét- és megtakarításkereső programja segítségül szolgál a piacon található egyes betéti és megtakarítási termékek megismeréséhez. Döntésünk meghozatala előtt díjmentes, független szakértői segítséget is kérhetünk a vármegyeszékhelyeken működő Pénzügyi Navigátor Tanácsadó Irodahálózat munkatársaitól.

|

Befektetéseinkkel a fenntarthatóságért Befektetési döntéseink előtt további szempontokat is szem előtt tarthatunk, ezek közé tartozik a környezetvédelem. Az ESG a felelős környezeti, társadalmi és vállalatirányítási szempontok figyelembevételét jelenti, ezen angol szavak kezdőbetűiből összeállított mozaikszó. Akkor beszélünk ESG-ről, amikor egy alap olyan részvényekbe, kötvényekbe, állampapírokba fekteti a befektetők pénzét, amelyek speciális szempontokat tartanak szem előtt, például: üvegházhatású gázok kibocsátásának mértéke, energiahatékonyság, hulladékkezelés, tiszta energia; emberi jogok, társadalmi szerepvállalás, kiberbiztonság; üzleti etika, átláthatóság, korrupció. A Magyar Nemzeti Bank 2023-ban hívta életre Zöld Pénzügyi Termékkeresőjét, amelyben további információkat találunk a vonatkozó termékekről. |

Környezet- és pénztárcakímélő tippek (mnb.hu)

10+1 zöld spórolási tipp

Környezettudatos döntéseink anyagi előnnyel is járnak. De mit tehetünk a mindennapokban annak érdekében, hogy zöld pénzügyi döntéseinkkel a hónap végén több maradjon a családi kasszában?

1. Tervezzük előre a heti menüt és a bevásárlást!

Az átgondolt tervezés a konyhában is segítségünkre lehet. Tervezzük előre, hogy mit szeretnénk főzni a héten, hogy célzottan tudjunk vásárolni! Koncentráljunk azokra az alapanyagokra és mennyiségekre, amelyekre valóban szükségünk van! Ne hagyjuk magunkat befolyásolni reklámtrükkökkel. Kis odafigyeléssel lefaraghatunk a bevásárlási költségekből, egyúttal pedig csökkenthetjük a fel nem használt élelmiszerek mennyiségét, azaz az élelmiszer-pazarlást. A műanyag zacskók, szatyrok mellőzésével még ennél is többet tehetünk bolygónkért. Használjunk vászontáskát, hiszen az egy-egy bevásárlás során 50-100 forintért vásárolt műanyag- vagy papírtáskák elhagyásával éves viszonylatban többezer forintot spórolunk.

2. Váltsuk vissza, amit lehet!

Bár az újrahasznosítás korunk egyik legnagyobb feladata, az Európai Unióban még mindig nem haladta meg a 40%-ot az arra alkalmas hulladékok újrahasznosításának aránya, hazánk pedig e tekintetben az EU-átlag alatt marad. Támogassuk az újrahasznosítást a REpont visszaváltási rendszer használatával! A megfelelő logóval ellátott termékek visszaváltásával nem csak a fenntarthatóságot támogatjuk: megkaphatjuk a visszaváltás díját vagy dönthetünk úgy, hogy az összeget jótékony célra fordítjuk.

3. Hogyan tudunk pénzt és energiát megtakarítani az elektromos eszközök használata során?

Otthonunk energiafogyasztását nagymértékben befolyásolja, hogy a világításhoz mit és hogyan használunk. A legtakarékosabbak a LED-izzók, ezek élettartama háromszor hosszabb és harmadannyi a szén-dioxid-kibocsátásuk, mint a hagyományos energiatakarékos izzóknak. Még ezek használatakor is figyeljünk arra, hogy kapcsoljuk le a világítást, ha épp nem tartózkodunk a szobában, mert így az izzók élettartama is hosszabb lesz, és ezt pénztárcánkon is megérezzük.

4. Drágábbnak tűnhet, de a fogyasztása olcsóbb

Elektromos gépek vásárlásakor válasszunk alacsony energiafogyasztású, korszerű darabot! Ellenőrizzük a régi gépeink fogyasztását! Az új hűtőszekrények áramfogyasztása akár 40 százalékkal is alacsonyabb lehet, mint a régi, akár évtizedekkel ezelőtti darabnak. Egy korszerű géppel évente akár 25 000 forintot is spórolhatunk áramszámlán.

5. Lubickolás? Hétvégén!

Családi házaknál egyre elterjedtebb az esővíz gyűjtése, azonban ezen túl is tehetünk többet saját vízlábnyomunk csökkentése érdekében. Sokat spórolhatunk a vízdíjon, ha közös döntés szerint hétközben csak zuhanyozik a család, a lubickolást pedig hétvégére hagyjuk.

6. Kevesebb autó – több friss levegő

A jót mindig könnyebb megszokni – tartja a régi mondás, és így van ez a kényelmessel is. A háztól házig közlekedés sok szempontból megkönnyíti az életünket, de nagymértékben szennyezi a környezetet és egyre drágább is! Ha az időjárás és a körülmények megengedik, válasszunk inkább tömegközlekedést, kerékpárt vagy sétáljunk. Amellett, hogy a testmozgással saját egészségünk megőrzése érdekében is sokat teszünk ezzel, megspóroljuk az üzemanyag árát.

7. Amikor az autó hozza a pénzt

A háztartási költségek harmadik legnagyobb tétele a közlekedés. Egy autó fenntartása, karbantartása jelentős költségekkel jár – szemléletváltással azonban még pénzt is hozhat a házhoz. Manapság már dönthetünk úgy, hogy car-sharing megoldásokkal bérbe adjuk autónkat azokra az időszakokra, amikor nekünk nincs rá szükségünk. Ezzel csökkenthetjük a saját használatból eredő költségeket, vagy akár pénzt is kereshetünk autónkkal.

8. Növeljük háztartásunk bevételeit sharing economyval!

A kiadások csökkentése mellett ne felejtsük el áttekinteni, milyen lehetőségeink vannak a bevételeink növelésére. Bérbe adni, kölcsönözni nemcsak lakást vagy autót lehet, hanem munkaidőt, tudást is – erről szól a sharing economy. A közösségi gazdaságban bárki lehet szolgáltató, akinek megosztható tulajdona van (pl. lakás), vagy valamilyen megosztható tudással rendelkezik (pl. vezetés, takarítás). Amellett, hogy a felhasználók így kevesebbet fizetnek, vagy jobban járnak, a szolgáltató magánszemélyek jövedelmüket is kiegészíthetik. A közösségi gazdaság minden szereplője hozzájárul a hatékony és fenntartható működéshez.

9. Attól, hogy használt, még nem rossz!

A fogyasztói társadalomban szinte elvárássá vált, hogy ha valami elromlott, vegyünk helyette újat. Sok használati tárgy azonban egy kis kézügyességgel vagy szakértői segítséggel megmenthető, így akár egy több tízezer forintos kiadást faraghatunk le párszáz- vagy ezer forintos kiadásra.

10. Igyekezzünk csökkenteni a készpénzhasználatot

Elektronikus fizetési megoldásokkal élve mindennapi fizetési szokásaink megváltoztatásával csökkenthetjük a papír, valamint a készpénz előállításából, illetve kivonásából eredő környezetkárosító hatásokat. Emellett bankszámlánkhoz is elegendő kevesebb készpénzfelvételhez kapcsolódó szolgáltatást igénybe vennünk, amivel havi bankköltségeinkből is lefaraghatunk.

+1. Nézzük, honnan hova tartunk, tartsuk szemmel saját ökolábnyomunkat!

Mérjük meg saját ökológiai lábnyomunkat, hogy megtudjuk, életmódunk mennyire veszi igénybe a Föld erőforrásait! Változtassunk szokásainkon, és néhány hónap múlva mérjük meg újra – meglepő lesz az eredmény! Döntsünk körültekintően családi pénzügyeink, a jövőnk és a Föld érdekében!

A hitel nem ajándék!

Ön mikor kezdi a karácsonyi készülődést? Az első adventi gyertya meggyújtásakor már tudja, mi lesz az ünnepi menü vagy épp milyen ajándékok kerülnek a fa alá? A decemberi bevásárlólista összeállítása előtt ne feledkezzen meg az ünnepi költségek megtervezéséről sem!

Ahhoz, hogy a december már valóban a karácsonyi hangulat jegyében teljen, tekintse át korábban pénzügyeit –a Magyar Nemzeti Bank Pénzügyi Navigátor oldala ebben segít!

A Magyar Nemzeti Bank Pénzügyi Navigátor oldalán további részletes információkat talál

- az egyes hiteltermékek legjellemzőbb tulajdonságairól és kockázatairól,

- a tudatos hitelfelvétel szempontjairól,

- a nem megfontolt hitelfelvétel lehetséges következményeiről és a fizetési nehézségekről, továbbá a

- pénzügyi szolgáltatóval kapcsolatos probléma, panasz kezelésének módjairól,

- a környezettudatos, fenntartható életmód és a családi pénzügyek kapcsolatáról, valamint

- a digitális térben rejlő veszélyekről, az adathalász csalások elleni védekezésről és a biztonságos internethasználatról.

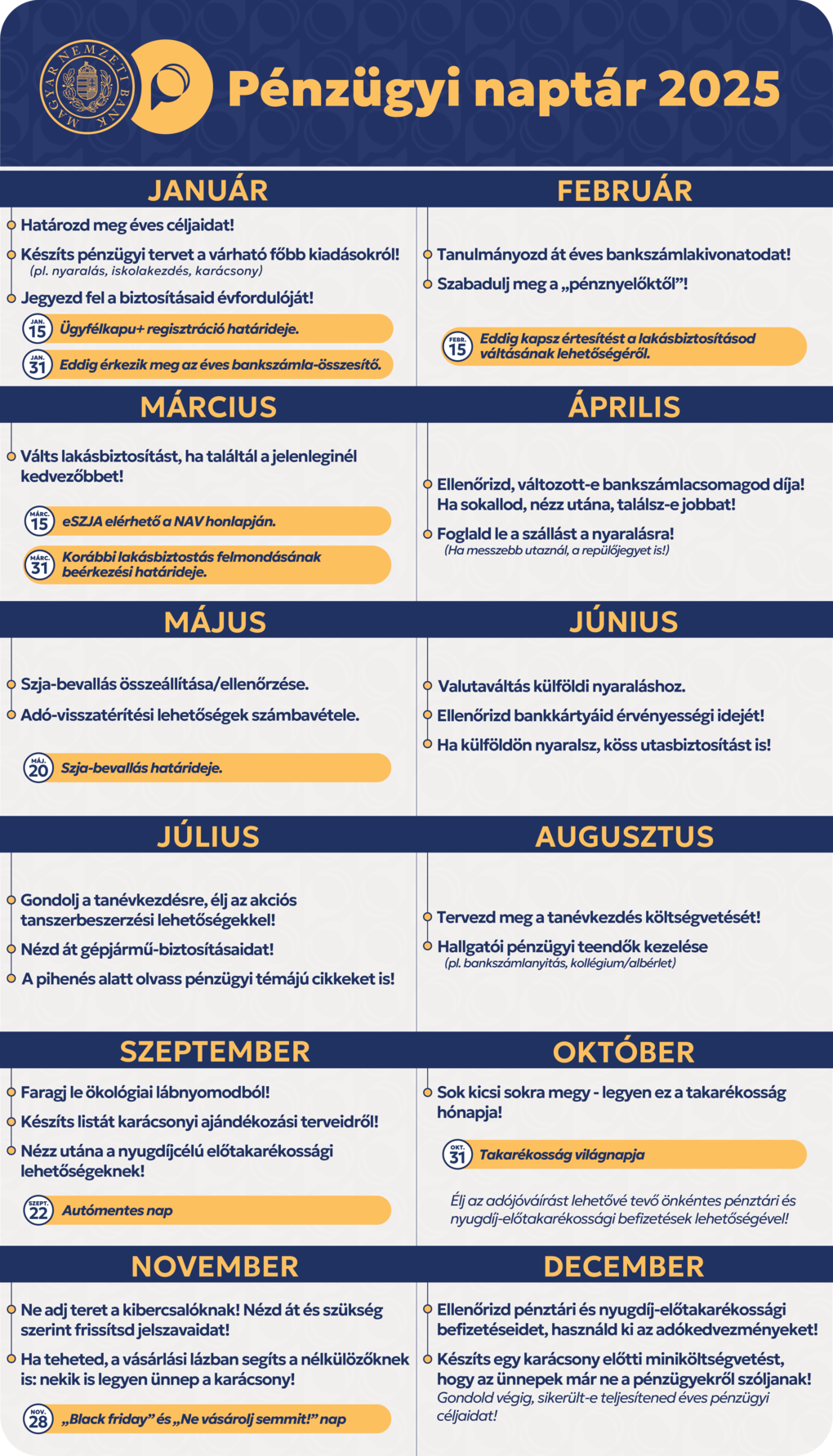

Tegyen többet 2025-ben a pénzügyi egészségéért!

Újévkor gyakran teszünk fogadalmakat. De vajon létezhetnek elhatározások a „többet sportolok” vagy az „egészségesebben étkezem”-en túl is? A válasz: igen! 2025-ben vegye kézbe pénzügyeit, és tegyen többet saját pénzügyi egészségéért! Segítünk benne!

Az újévi fogadalmakhoz kötődő lakossági kampányt indít az MNB a hazai pénzügyi egészség javítását célozva. Ennek érdekében pénzügyi fogyasztóvédelmi aloldallal, cikkekkel, pénzügyi egészség kalkulátorral és pénzügyi naptárral segíti az érdeklődőket. Az éves pénzügyi tervezés, a pénzkezelési szokások fejlesztése és a megtakarítási lehetőségek kiaknázása mind hozzájárulhatnak ahhoz, hogy a háztartások minél stabilabb pénzügyi helyzetet teremthessenek maguknak – hiszen a pénzügyi egészség nem csupán az anyagi helyzettől függ.

A Pénzügyi Navigátor honlapon elérhető tematikus cikkek bemutatják többek között a pénzügyi egészség fogalmát és fontosságát, és hasznos tippekkel szolgálnak a pénzügyi helyzet felméréséhez, valamint a pénzügyek sikeres kezeléséhez. Az MNB Pénzügyi Egészség kalkulátorával mindenki megismerheti saját pénzügyi egészség szintjét.

Az MNB egy célirányos, 2025-ös pénzügyi naptárral segíti az eligazodást a teendők, dátumok és legfontosabb pénzügyi tudnivalók között.

Az Európai Felügyeleti Hatóságok figyelmeztetik a fogyasztókat az egyes kriptovalutákra és szolgáltatókra vonatkozó kockázatokról és korlátozott védelemről

Az Európai Felügyeleti Hatóságok (EBA, EIOPA és ESMA – együtt: ESA-k) a mai napon egy, a fogyasztóknak szánt figyelmeztetést adtak ki, amiben felhívják a figyelmet arra, hogy a kriptoeszközök kockázatosak lehetnek, és a jogi védelem, hogyha van ilyen, korlátozott lehet annak függvényében, hogy melyik kriptoeszközökbe fektetnek be. Ezt a figyelmeztetést egy tájékoztató is kíséri, amelyben elmagyarázták, hogy mit jelent a fogyasztók számára az új, a kriptoeszközökre vonatkozó uniós szabályozás (Markets in Crypto-Assets – MiCA). Az ESA-k tanácsot adtak arra vonatkozóan, milyen konkrét lépéseket tehetnek a fogyasztók a kriptoeszközökbe való befektetés előtt avégett, hogy megalapozott döntéseket hozhassanak. Ilyen például annak ellenőrzése is, hogy a szolgáltató rendelkezik-e uniós engedéllyel.

2024 decembere óta érvényes a MiCA a kriptoeszközök meghatározott típusaira. A MiCA továbbá egységes felügyeleti rendszert hozott létre mind nemzeti, mind európai szinten a kriptoeszközök kibocsátóira és a kriptoeszköz-szolgáltatókra vonatkozóan az EU-n belül.

Annak ellenére, hogy az innovatív pénzügyi termékek – beleértve a kriptoeszközöket is –, növelhetik az EU pénzügyi rendszerének hatékonyságát, ellenállóképességét és versenyképességét, a fogyasztóknak így is szem előtt kell tartaniuk, hogy nem minden kriptoeszköz ugyanolyan. Tudniuk kell, hogy a fogyasztóvédelem, ha egyáltalán elérhető, az korlátozott lehet attól függően, hogy milyen típusú kriptoeszközöket és kriptoeszköz-szolgáltatásokat vesznek igénybe (pl.: a teljeskörű információkhoz való hozzáférés vagy az átlátható és egységes panaszkezelési eljárás hiánya).

A fogyasztóknak a következőket tanácsolják:

- ismerjék meg a terméket vagy szolgáltatást és mérjék fel a kockázatokat befektetés előtt,

- ellenőrizzék, hogy a kriptoeszköz-szolgáltató rendelkezik-e uniós engedéllyel,

- bizonyosodjanak meg róla, hogy a kriptoeszközök tárolására használt bármilyen pénztárca kellően biztonságos-e.

Ezek a lépések különösen fontosak egy olyan időszakban, amikor a fogyasztók érdeklődése az ilyen termékek és szolgáltatások iránt felfutóban van, részben a pénzügyi influencerek („finfluencers”) közösségi médiában folytatott agresszív promóciójából adódóan.

Az ESA-k közös tájékoztatója (Joint ESAs factsheet) – amely minden EU-s nyelven elérhető – áttekintést nyújt arról, hogy pontosan mik a kriptoeszközök, melyeket szabályoz a MiCA és melyeket nem, valamint milyen szolgáltatókkal találkozhatnak a fogyasztók.

A kriptoeszközökre vonatkozó figyelmeztetés - dokumentum

További információ:

Cristina Bonillo, az ESMA vezető kommunikációs szakembere, press@esma.europa.eu