rég nem látott nyugalom a tőzsdéken

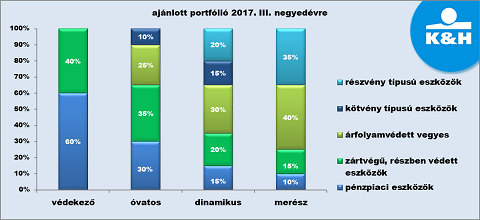

K&H trendmonitor 2017. III. negyedév – befektetési ajánlás

Atomfegyver ide, Trump program oda – úgy látszik, a részvénypiacokat semmi nem tudja megingatni. Ez látszik legalábbis a tőzsdék folyamatos emelkedésén, miközben a várható árfolyamingadozások sem adnak okot túlzott izgalomra. Jó hír ez a befektetőknek, hiszen a jegybanki szigorítások miatt a kötvénypiacokon amúgy sem sok babér terem a következő hónapokban – tájékoztatott a K&H Alapkezelő.

részvények

„Úgy tűnik, az egyre növekvő geopolitikai feszültségek - mint Észak-Korea atombomba fejlesztése, a Közel-Keleten tartósan fennálló krízis, vagy a szokványosnak véletlenül sem mondható amerikai elnök - jelenleg semmilyen hatást nem gyakorolnak a részvénypiacokra. Ezt mutatja legalábbis, hogy a VIX index (közismertebb nevén félelem index), ami alapvetően a piac várható változékonyságát jelzi az elkövetkező 30 napra, szinte semmilyen kilengést nem mutat. Tehát továbbra is a kedvező – főként európai – növekedési kilátások mozgatják a tőzsdéket, így az előttünk álló hónapokra továbbra is a részvényeszközök felülsúlyozást javasoljuk a befektetők számára, az esetleges tőzsdei korrekciókat pedig vételre érdemes kihasználni” – mondta el Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere.

„A hazai részvényekre is optimisták vagyunk, hiszen az elmúlt két év ralija után idén is folytatódik a BUX emelkedése. Igaz, olyan kiugró teljesítményre, mint tavaly vagy azt megelőzően - amikor évente közel 40%-os növekedést produkált a hazai tőzsde -, már nem számítunk. Az év eleje óta már több mint 10%-ot emelkedő hazai tőzsdeindex szárnyalása azonban a kedvező növekedési kilátások miatt a következő hónapokban is folytatódhat. A magyar piac a régiós parkettekhez képest olcsónak mondható: az OTP számára a régió pozitív növekedési kilátásai és egy esetleges akvizíció további lendületet adhat, a MOL esetében pedig a jelenlegi 50 dollár körüli olajár is stabil profitabilitást jelent a magas finomítói marzsok miatt, a további olajár-emelkedés pedig tovább javíthatja a profitabilitást” – tette hozzá a befektetési szakember.

devizák

A világ két legfontosabb devizájának párharcában komoly fordulat történt: az amerikai dollár 2-2,5 éves erősödése után az európai deviza ismét visszapattant. Ennek oka, hogy bár mindkét jegybank a szigorítás irányába mozdul, más-más menetrend szerint haladnak. Amerikában a Fed a kamatemelést követően várhatóan ősszel kezdi majd meg a piacokon a likviditás csökkentését, miközben az Európai Központi Banknál csupán a kötvényvásárlási program csökkentése után kerülhet sor kamatemelésre. Ez utóbbi esetében tehát a befektetők jelenleg meglehetősen túlárazták a szigorítást, rövid távon ezért korrekcióra, a dollár újbóli erősödésére lehet számítani.

A forint jelenleg kifejezetten erős árfolyamát leginkább az rengetheti meg, hogy a nemzetközi szinten szigorítás irányába mozduló jegybankokkal ellentétben a Magyar Nemzeti Bank még jó ideig tartani fogja az alacsony kamatszintet, és a 3 havi betétállomány szűkítésével tovább lazíthat politikáján. Ez a globális iránnyal szembe menő monetáris politika átmenetileg gyengítheti a hazai fizetőeszközt, így a következő időszakban az euró újra elérheti a 310 forint feletti szinteket.

kötvények

A várt jegybanki szigorítások miatt enyhe hozamemelkedés történt az európai kötvénypiacon, Amerikában azonban még a kamatemelés sem tudta érdemben kimozdítani a hosszú hozamokat. Hazai szinten a rövid futamidejű kötvények esetében gyakorlatilag eltűnt a hozam, ezért a befektetők az egyre hosszabb futamidejű állampapírok felé fordulnak. A nagy jegybankok folytatódó szigorítása miatt a kötvénypiacok kilátása továbbra sem kedvező, miközben a magyar kötvénypiacot továbbra is támogatja az MNB politikája, de érdemi, a korábbi évekre jellemző felértékelődési potenciál nincs a hazai kötvényekben.

nyersanyagok

„A nyersanyagok esetében egyelőre nem látható a világgazdaság növekedésének pozitív hatása. Mindez fokozottan igaz az olajpiacra, hiszen a tartósan mélyben tartózkodó olajár év eleje óta további 10%-ot esett. A dollár gyengülése hagyományosan jó hír az olajpiac számára, amelyet jelenleg az OPEC és az amerikai palaolaj-kitermelők harca tart nyomás alatt. Az elmúlt időszakban az olajpiacon a negatív hírek domináltak, a következő hónapokban azonban a kereslet bővülésével párhuzamosan emelkedhet az olaj árfolyama. Az ipari fémek számára szintén jó hír a világgazdaság, és elsősorban a kínai gazdaság vártnál jobb növekedése” – mondta el Kovács Mátyás.

további aktuális tőkepiaci hírek és befektetési tippek: https://trendmonitor.kh.hu

A K&H Csoport

Az ország egyik vezető és országosan több mint 4100 munkatársat foglalkoztató pénzintézeteként a K&H célja, hogy ügyfelei igényeit minden időben magas szinten elégítse ki, és a lehető legteljesebb termékpalettát nyújtsa számukra. A K&H országszerte 208 lakossági fiókot működtet, és mintegy 1 millió lakossági, kkv és vállalati ügyfelének kínál pénzügyi szolgáltatásokat. A magyar gazdaság működését 1760 milliárd forintnyi kihelyezett hitel- és hiteljellegű állománnyal segíti háztartások, kisvállalkozások, vállalatok és önkormányzatok finanszírozásán keresztül. A K&H 2017. március 31-án a Magyar Állam által kibocsátott instrumentumok 671 milliárd forintos állományával rendelkezett. A cégcsoport teljes tevékenysége hozzávetőlegesen 4000 magyar beszállítónak és mintegy 700 banki és biztosítási ügynöknek biztosít megrendeléseket és folyamatos tevékenységet.

K&H Alapkezelő

A K&H Alapkezelő 1997 óta a hazai befektetési piac egyik vezető szereplője, a tőke- és hozamvédett alapok piacának első számú képviselője. A K&H Alapkezelő az innovatív termékfejlesztés mellett az ügyfelek tájékozottságának, tudásának növelésére is jelentős hangsúlyt fektet.

Főbb adataink:

K&H Bank 2017. I. negyedévének végén:

saját tőke (IFRS konszolidált, nem auditált): 269 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 2 876 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 10,1 milliárd forint

K&H Alapkezelő 2017. I. negyedévének végén:

teljes kezelt vagyon: 940 milliárd forint

K&H alapokban kezelt vagyon: 778 milliárd forint

intézményi ügyfelek kezelt vagyona: 162 milliárd forint

K&H Biztosító 2017. I. negyedévének végén:

saját tőke (IFRS konszolidált, nem auditált): 11,2 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 162,1 milliárd forint

biztosítástechnikai eredmény (IFRS konszolidált, nem auditált): 1,14 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 0,85 milliárd forint

Kapcsolattartó

Kommunikációs igazgatóság

- +36 1 328 9133

- sajto@kh.hu

- www.kh.hu