mit profitálhatnak a befektetők a közgazdasági Nobel-díjból?

Az idén közgazdasági Nobel-díjat kapott „viselkedési közgazdász”, Richard H. Thaler arra keresi a választ, hogy milyen tényezők befolyásolják döntéseinket. Mivel a befektetések világában számos racionális adatot és szubjektív véleményt lehet mérlegelni, miközben a befektetők személyes tulajdonságai is igen széles skálán mozognak, a megtakarítók számára különösen hasznos lehet a közgazdaságtudomány új irányvonalának megismerése, és ezzel annak megértése, hogy mi befolyásolja a befektetési döntéseket– tanácsolja a K&H.

A befektetések világában olykor egymásnak szögesen ellentmondó véleményekkel, elemzésekkel találkozhatunk, ezért nagy kérdés, hogy a befektetők mi alapján döntenek. Az idén közgazdasági Nobel-díjat nyert Richard H. Thaler „viselkedési közgazdászként” az ilyen bonyolult döntési mechanizmusok elemzésével foglalkozik, és a pszichológia szemüvegén keresztül tanulmányozza az egyének és az intézmények gazdasági-döntéshozatali folyamatait. A viselkedési közgazdaságtudomány olyan, látszólag egyszerű kérdésekre keresi a választ, mint például hogy az egyetem megválasztásakor, az egészséges életmód vagy éppen a káros szenvedély közötti döntéskor miért az egyik megoldás mellett döntünk a másik helyett.

racionálisan döntenek a befektetők?

Az immár Nobel-díjas közgazdász a fenti kérdéseket is vizsgálva jutott el a pszichológia és a közgazdaságtudomány határmezsgyéjére. Hiszen valami alapján akkor is eldöntjük, hogy abban a pillanatban mit szeretnénk, minek/kinek szeretnénk hinni, ha az adott szituációban meghozott döntés helyességét csak az idő múlásával tudhatjuk meg. „Először is el kell fogadnunk a tényt, hogy nem vagyunk racionálisak - legalábbis közgazdasági értelemben véve nem. Így, ha szeretnénk megtakarításunkból a lehető legtöbbet kihozni, egyrészt oda kell figyelnünk az olyan tipikus befektetői hibákra, mint például az aktuális lelkiállapot szerinti döntés, a túlzott magabiztosság vagy éppen a kényelem csapdája, amikor indokolatlanul sokáig lehorgonyzunk egy befektetés mellett” – tanácsolja Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere.

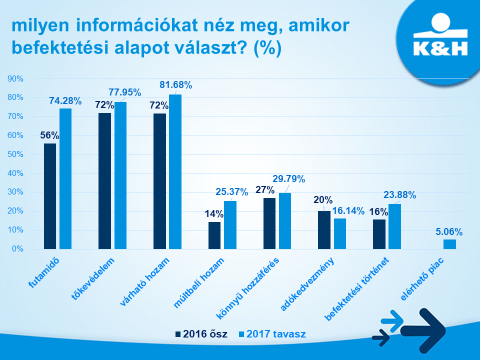

„Másrészt, mivel a befektetők csak a rendelkezésükre álló információkat tudják mérlegelni, ezért arra kell törekedni, hogy minél szélesebb körben tájékozódjanak egy-egy fontos befektetési döntést megelőzően. A K&H prémium lakossági befektetők körében készült felmérésünkkel folyamatosan monitorozzuk, hogy mely információkat nézik meg a hazai megtakarítók. Ez alapján azt látjuk, hogy a három legdominánsabb preferencia a várható hozam (81,7%), a tőkevédelem (77,95%) és a futamidő (74,25%). A futamidő mint meghatározó döntési tényező fontossága nőtt leginkább tavaly óta, de ezen kívül a múltbeli hozam és a mögöttes befektetési történet is egyre fontosabb szempont a befektetők számára” – tájékoztatott Kovács Mátyás.

a K&H prémium befektetői felmérésről

A K&H az országos befektetői klub rendezvénysorozat alkalmával több mint 2000 prémium - azaz az átlagnál magasabb megtakarítással rendelkezdő - magánbefektetőt kérdezett meg befektetési szokásairól és szándékairól. A felmérés országosan 28 helyszínen zajlott, és 2014 megtakarító vett benne részt.

K&H Csoport

Az ország egyik vezető és országosan több mint 4100 munkatársat foglalkoztató pénzintézeteként a K&H célja, hogy ügyfelei igényeit minden időben magas szinten elégítse ki, és a lehető legteljesebb termékpalettát nyújtsa számukra. A K&H országszerte 208 lakossági fiókot működtet, és mintegy 1 millió lakossági, kkv és vállalati ügyfelének kínál pénzügyi szolgáltatásokat. A magyar gazdaság működését több mint 1700 milliárd forintnyi kihelyezett hitel- és hiteljellegű állománnyal segíti háztartások, kisvállalkozások, vállalatok és önkormányzatok finanszírozásán keresztül. A K&H 2017. június 30-án a Magyar Állam által kibocsátott instrumentumok 664 milliárd forintos állományával rendelkezett. A cégcsoport teljes tevékenysége hozzávetőlegesen 4000 magyar beszállítónak és mintegy 700 banki és biztosítási ügynöknek biztosít megrendeléseket és folyamatos tevékenységet.

K&H Alapkezelő

A K&H Alapkezelő 1997 óta a hazai befektetési piac egyik vezető szereplője, a tőke- és hozamvédett alapok piacának első számú képviselője. A K&H Alapkezelő az innovatív termékfejlesztés mellett az ügyfelek tájékozottságának, tudásának növelésére is jelentős hangsúlyt fektet.

Főbb adataink

K&H Bank 2017. II. negyedévének végén:

saját tőke (IFRS konszolidált, nem auditált): 244 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 2 809 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 22,5 milliárd forint

K&H Alapkezelő 2017. II. negyedévének végén:

teljes kezelt vagyon:948 milliárd forint

K&H alapokban kezelt vagyon:784 milliárd forint

intézményi ügyfelek kezelt vagyona:164 milliárd forint

K&H Biztosító 2017. II. negyedévének végén:

saját tőke (IFRS konszolidált, nem auditált): 12,1 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 165,5 milliárd forint

biztosítástechnikai eredmény (IFRS konszolidált, nem auditált): 2,47 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 1,37 milliárd forint

Kapcsolattartó

Kommunikációs igazgatóság

- +36 1 328 9133

- sajto@kh.hu

- www.kh.hu