még ne készüljünk a kamatemelésre

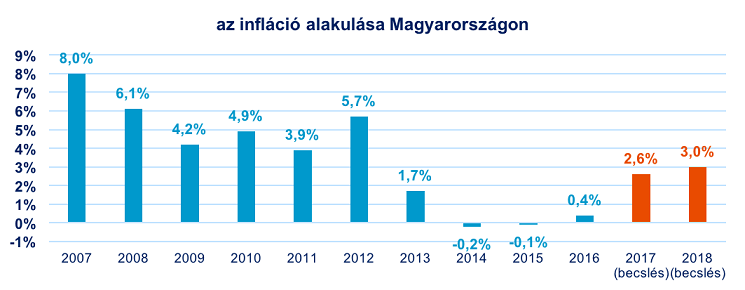

Az elmúlt négy évben elkényelmesedtek a befektetők, hiszen hiába csökkentek a kamatok, még a legóvatosabb bankbetétekkel, megtakarítási számlákkal és rövidtávú állampapír befektetésekkel is pozitív reálhozamot lehetett elérni. Ennek most vége, hiszen az infláció lassan, de biztosan felemészti az ilyen típusú megtakarításokat. Ebben a helyzetben a kisbefektetőknek is növelni kell hozamelvárásaikat és ezzel egyéni képességeinknek megfelelően kockázatvállalási hajlandóságukat is – hívták fel a szakemberek a figyelmet a K&H prémium befektetői klub budapesti rendezvényén.

nyaralni mennek a jegybankok

Az amerikai és az európai gazdaságok erősödése folytatódik, Kínában pedig hatékonyan menedzselik a korábban kétszámjegyű növekedés erőteljes lassulását, aminek jól látható eredménye a világszinten gyorsuló infláció. A jegybankok ebben a helyzetben tipikusan leállítják az élénkítő programokat, illetve kamatokat emelnek. „Amerikában az elmúlt években egyelőre csak nagyon óvatosan, idén azonban már meglehetősen tisztán látszik a jegybanki fordulat, hiszen gyors ütemben távolodnak a zéró kamatoktól. Európában az élénkítő program csökkentése megkezdődött, sőt, jövőre ki is vezethetik, utána – vagy akár ezzel párhuzamosan – pedig elkezdődhet az alapkamat emelése is. Magyarország eközben csak félig-meddig halad a nemzetközi trenddel: az idei évre várt 3% feletti GDP bővüléssel lépést tartunk a nemzetközi növekedéssel, a jegybank irányváltására azonban egyelőre semmi jel nem mutat” – tájékoztatott Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere a K&H prémium befektetői klub budapesti rendezvényén.

a néma gyilkos

Itthon tehát még jó ideig nem számíthatunk kamatemelésre, a fogyasztói árak azonban annál intenzívebben növekednek, ami összességében nem túl jó hír a megtakarítással rendelkezők számára, hiszen ez azt jelenti, hogy az infláció szép lassan felemészti az óvatos megtakarításokat. „A megtakarítók számára kihívást jelentő új helyzetre új választ kell találni: növelni kell a hozamelvárásokat - ezzel együtt pedig egyéni képességeinknek megfelelően a kockázatvállalási hajlandóságot is” - hangsúlyozta ki a szakember.

forrás: MNB

hogyan vállaljunk kockázatot?

Akkor jó a megtakarításunk szerkezete, ha az alacsony kockázatú - tehát biztonságos, ám ezzel együtt alacsony hozampotenciálú befektetések mellett a kockázatosabb, de magas hozamlehetőséget kínáló befektetések is megtalálhatók. Ehhez elengedhetetlen, hogy ne csak egyfajta befektetési eszközben gondolkodjunk, hanem különböző tulajdonságú eszközöket tartsunk vegyesen. Így például a kényelmes pénzpiaci és kötvényeszközök mellett, részvény- és nyersanyagtípusú befektetésekben is gondolkodjunk, a kockázatviselő képességünknek megfelelő arányban.

mit jelent a vegyes alap?

Különböző tulajdonságú, a piaci helyzetekre eltérően reagáló eszközök (betét, kötvény, részvény, nyersanyag, deviza) kombinációját jelenti a vegyes alap, ami már önmagában is egy színes, jól összerakott portfólió. Helyettünk tehát a szakértők rakják össze és igazítják folyamatosan a portfóliót: a piaci folyamatok függvényében folyamatosan újrasúlyozzák az egyes eszközök arányát, és - ellentétben azzal, amit a kisbefektetők tipikusan tesznek -, a piac tetején elad, a piac alján vesz az alap, ezért ingadozó piacok idején is jól teljesíthet.

további aktuális tőkepiaci hírek és befektetési tippek: https://trendmonitor.kh.hu

A K&H Csoport

Az ország egyik vezető és országosan több mint 4000 munkatársat foglalkoztató pénzintézeteként a K&H célja, hogy ügyfelei igényeit minden időben magas szinten elégítse ki, és a lehető legteljesebb termékpalettát nyújtsa számukra. A K&H országszerte 208 lakossági fiókot működtet, és mintegy 1 millió lakossági, kkv és vállalati ügyfelének kínál pénzügyi szolgáltatásokat. A magyar gazdaság működését több mint 1600 milliárd forintnyi kihelyezett hitel- és hiteljellegű állománnyal segíti háztartások, kisvállalkozások, vállalatok és önkormányzatok finanszírozásán keresztül. A K&H 2016. december 31-én a Magyar Állam által kibocsátott instrumentumok705 milliárd forintos állományával rendelkezett. A cégcsoport teljes tevékenysége hozzávetőlegesen 4000 magyar beszállítónak és mintegy 700 banki és biztosítási ügynöknek biztosít megrendeléseket és folyamatos tevékenységet.

K&H Alapkezelő

A K&H Alapkezelő 1997 óta a hazai befektetési piac egyik vezető szereplője, a tőke- és hozamvédett alapok piacának első számú képviselője. A K&H Alapkezelő az innovatív termékfejlesztés mellett az ügyfelek tájékozottságának, tudásának növelésére is jelentős hangsúlyt fektet.

Főbb adataink:

K&H Bank 2016. év végén:

saját tőke (IFRS konszolidált, nem auditált):260 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált):2 826 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 39,2milliárdforint

K&H Alapkezelő 2016. év végén:

teljes kezelt vagyon:971,6 milliárd forint

K&H alapokban kezelt vagyon:811,1 milliárd forint

intézményi ügyfelek kezelt vagyona:160,5 milliárd forint

K&H Biztosító 2016. év végén:

saját tőke (IFRS konszolidált, nem auditált): 13,4 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 158 milliárd forint

biztosítástechnikai eredmény (IFRS konszolidált, nem auditált):4,3 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 2,8 milliárd forint