kevesebb kötvény, több részvény

K&H trendmonitor 2017. II. negyedév – befektetési ajánlás

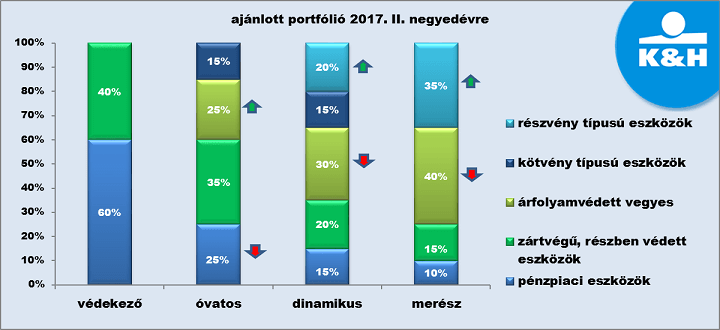

A kedvező növekedési kilátások és a gyorsuló infláció miatt nem kérdés, hogy a következő hónapokban a részvénypiacok – ezen belül is az eurózóna – irányába kell mozdulni a megtakarítással rendelkezőknek. Ennek megfelelően a portfóliókban a hangsúlyt a vegyes alapokra, illetve részvényekre kell áthelyezni – tanácsolja a K&H Alapkezelő.

részvénypiac

Az amerikai elnökválasztás óta jelentősen emelkedtek a részvénypiacok: az S&P 13%-kal, a DAX 19%-kal növekedett, így az európai és tengerentúli részvénypiacok egyaránt jól teljesítettek. „A jelenlegi gyorsuló inflációs és növekedési környezet alapvetően továbbra is a részvény típusú befektetéseknek kedvez, így, bár a részvénypiacok abszolút és relatív szinten is magasan értékeltek, más, látható hozamot nyújtó alternatíva hiányában továbbra is jól teljesíthetnek. Az előttünk álló hónapokban ezért az óvatosabb befektetőknek a vegyes alapok, míg a dinamikusabb megtakarítóknak közvetlenül a részvényeszközök arányának növelését javasoljuk a portfólión belül” – tájékoztatott Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere.

„Miközben Trump elnök fokozatosan meg (nem) valósuló költségvetési intézkedései inkább csalódást okoznak a tengerentúli piacok számára, addig a választási/politikai kockázatok enyhülésével, elmúltával az európai részvénypiacok fellélegezhetnek, ezért a részvényeken belül az európai tőzsdéket részesítjük előnyben” – tette hozzá a szakember.

„A magyar tőzsde egyelőre kivételt képez az európai részvénypiaci növekedési kilátásai alól, hiszen a kiváló évkezdet után lendületét vesztette, ez pedig jelentős lemaradást eredményezett a régiós és globális versenyben. Így annak ellenére, hogy az elmúlt két évben el voltak kényeztetve a hazai befektetők – hiszen a BUX index több mint 90%-ot emelkedett –, a kedvező trend folytatására idén egyelőre kevés esélyt látunk. Rövid távon tehát nem tartjuk vonzónak a BUX indexet, és a pozitív fordulathoz mindenképpen új növekedési sztorikra, és ezzel magasabb profitkilátásokra van szükség a blue chipektől, az optimista piaci hangulat folytatódása mellett” – hangsúlyozta ki Kovács Mátyás.

kötvénypiac

„Ha minden folytatódik a jelenlegi kerékvágásban, akkor júniusban sor kerülhet a Fed második idei kamatemelésére, és bár egyelőre még folytatja a lejáró értékpapírok újra befektetését az amerikai jegybank, az irány egyértelmű, ez pedig rövid távon kedvezőtlen a kötvényeknek. Az uniós kamatpolitikában a következő hónapokban ugyan nem várható változás, de az év második felében a politikai kockázatok enyhülésével az EKB is utalást tehet arra, hogy elmozdul a zéró kamatpolitikáról. Mindezeket figyelembe véve nemzetközi szinten csökkentsük a kötvények súlyát a megtakarításokban” – tanácsolja a szakember.

Az MNB részéről ezzel szemben továbbra is a gazdaság élénkítése, ezzel együtt pedig az alacsony kamatszint fenntartása várható. Ezt támasztja alá, hogy a jegybank a második negyedévtől 750-ről 500 milliárd forintra korlátozta a kereskedelmi bankok számára elérhető háromhavi betéteket, ezzel is alacsonyan tartva az állampapírpiaci hozamszinteket és a bankközi kamatszinteket. Mindez a kötvénypiac számára azt jelenti, hogy a rövid futamidejű állampapírok esetében az alacsony hozamszintek fennmaradása, míg a hosszabb futamidejű kötvények esetében a nemzetközi trendnek megfelelő hozamemelkedés várható a következő hónapokban.

nyersanyagok

„Habár a nyersanyagok eddig lemaradtak az idei raliról, de a világgazdaságra most jellemző fellendülési időszak sajátossága az infláció emelkedése mellett a kapacitások erőteljesebb kihasználása, ez pedig kedvezően hat a nyersanyagpiacok teljesítményére. Hosszabb távon tehát lényeges felértékelődési potenciált látunk bennük, így jó eszköz lehet a kellően változatos portfólió összeállításához” – hangsúlyozta ki Kovács Mátyás.

devizák

Habár a Fed kamatemelése miatt dollárban már vannak kézzel fogható hozamok, az előttünk álló negyedévben nem számítunk a dollárrali folytatódására, így továbbra is maradhat paritás felett az EUR/USD árfolyama az európai politikai kockázatok enyhülésével párhuzamosan. A forint esetében a következő hónapokat főként az határozhatja meg, hogy a fizetésimérleg-többlet fokozatos csökkenése enyhítheti a forinton a felértékelődési nyomást. A másik oldalon azonban azt is látni kell, hogy ha a nagy jegybankok a (további) szigorítás irányába mozdulnak el, akkor az a forint gyengülését okozhatja.

további aktuális tőkepiaci hírek és befektetési tippek: https://trendmonitor.kh.hu

A K&H Csoport

Az ország egyik vezető és országosan több mint 4000 munkatársat foglalkoztató pénzintézeteként a K&H célja, hogy ügyfelei igényeit minden időben magas szinten elégítse ki, és a lehető legteljesebb termékpalettát nyújtsa számukra. A K&H országszerte 208 lakossági fiókot működtet, és mintegy 1 millió lakossági, kkv és vállalati ügyfelének kínál pénzügyi szolgáltatásokat. A magyar gazdaság működését több mint 1600 milliárd forintnyi kihelyezett hitel- és hiteljellegű állománnyal segíti háztartások, kisvállalkozások, vállalatok és önkormányzatok finanszírozásán keresztül. A K&H 2016. december 31-én a Magyar Állam által kibocsátott instrumentumok 705 milliárd forintos állományával rendelkezett. A cégcsoport teljes tevékenysége hozzávetőlegesen 4000 magyar beszállítónak és mintegy 700 banki és biztosítási ügynöknek biztosít megrendeléseket és folyamatos tevékenységet.

K&H Alapkezelő

A K&H Alapkezelő 1997 óta a hazai befektetési piac egyik vezető szereplője, a tőke- és hozamvédett alapok piacának első számú képviselője. A K&H Alapkezelő az innovatív termékfejlesztés mellett az ügyfelek tájékozottságának, tudásának növelésére is jelentős hangsúlyt fektet.

Főbb adataink:

K&H Bank 2016. év végén:

saját tőke (IFRS konszolidált, nem auditált): 260 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 2 826 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 39,2milliárdforint

K&H Alapkezelő 2016. év végén:

teljes kezelt vagyon: 971,6 milliárd forint

K&H alapokban kezelt vagyon: 811,1 milliárd forint

intézményi ügyfelek kezelt vagyona: 160,5 milliárd forint

K&H Biztosító 2016. év végén:

saját tőke (IFRS konszolidált, nem auditált): 13,4 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 158 milliárd forint

biztosítástechnikai eredmény (IFRS konszolidált, nem auditált): 4,3 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 2,8 milliárd forint

Kapcsolattartó

Kommunikációs igazgatóság

- +36 1 328 9133

- sajto@kh.hu

- www.kh.hu