3 kérdés a pénzügyi biztonságért

Magasabb vagy emelkedő fizetések mellett is érhetnek kellemetlen meglepetések, ha nem rendelkezünk megfelelő pénzügyi védőhálóval. A K&H három kérdésével azonban könnyen leellenőrizheti, hogy a saját életmódjához képest mennyire okozna nehézséget egy váratlan helyzet.

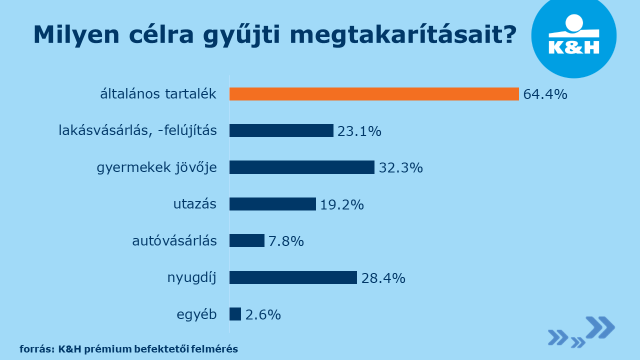

Miközben a KSH által közölt legfrissebb adatok szerint 2018 júniusában 11,2%-kal emelkedett a bruttó átlagkereset az egy évvel ezelőtti értékhez képest, és a K&H által végzett prémium befektetői felmérés alapján az általános tartalék az elsődleges megtakarítási cél, mégis, a megtakarítási szokásokkal foglalkozó felmérések szerint a magyar családok többsége nem rendelkezik megfelelő biztonsági tartalékkal. Ezzel a három kérdéssel most mi magunk nagyon hamar leellenőrizhetjük, hogy megfelelő pénzügyi „védőhálóval” rendelkezünk-e:

Miközben a KSH által közölt legfrissebb adatok szerint 2018 júniusában 11,2%-kal emelkedett a bruttó átlagkereset az egy évvel ezelőtti értékhez képest, és a K&H által végzett prémium befektetői felmérés alapján az általános tartalék az elsődleges megtakarítási cél, mégis, a megtakarítási szokásokkal foglalkozó felmérések szerint a magyar családok többsége nem rendelkezik megfelelő biztonsági tartalékkal. Ezzel a három kérdéssel most mi magunk nagyon hamar leellenőrizhetjük, hogy megfelelő pénzügyi „védőhálóval” rendelkezünk-e:

1. van szabadon felhasználható megtakarításunk?

Vigyázat, ez a kérdés nem egyszerűen arról szól, hogy éppen mennyi készpénz van nálunk vagy a folyószámlánkon, esetleg valamilyen értékpapírban. Csak az számít szabadon felhasználható megtakarításnak, aminek sem most, sem a következő hónapokban „nincs helye” a költségvetésünkben.

2. tudnánk kezelni egy váratlan kiadást?

Itt a saját élethelyzetünket és életstílusunkat kell végiggondolni: mi történne, ha valami elromlana a háztartásunkban, az autónkban, esetleg egy betegség vagy baleset következményeit kellene azonnal kezelnünk? Mivel minden háztartás más felszereltséggel bír, így mi magunk látjuk legjobban azt, hogy egy váratlan esemény mekkora nagyságrendű kiadást jelentene.

3. két-három hónap keresőképtelenség esetén is fenn tudjuk tartani háztartásunkat?

A háztartás fenntartásának állandó költségei (rezsi, bérleti díj, hiteltörlesztés, stb.) könnyen kiszámítható terhet jelentenek, de érdemes azt is megnézni, hogy mennyire vagyunk kiszolgáltatva a havi bevételeinknek.

„Ha egyik kérdésre sem sikerül igennel válaszolni, akkor pénzügyileg egyértelműen kiszolgáltatott helyzetben vagyunk – függetlenül a konkrét jövedelmünktől. Ezt a helyzetet azzal tudjuk enyhíteni, ha egyrészt számba vesszük kiadásainkat, hogy van-e olyan, amit el tudunk engedni – anélkül, hogy egy másikkal pótolnánk. Másrészt, ha emelkedik a jövedelmünk vagy kifut egy már megszokott fix költség, akkor az így felszabadult összeget ne éljük fel, hanem ez legyen a megtakarításunk alapja” – tanácsolja Zobor Zsuzsanna, a K&H Alapkezelő vezérigazgatója.

„Ha pedig már van valamilyen megtakarításunk, de a második vagy harmadik kérdésre nem tudtunk nyugodt szívvel igent mondani, akkor azt fontoljuk meg, hogy a fogyasztási célra félretett (pl. nyaralás, autóvásárlás) vagy a hosszabb távú célhoz kötött megtakarítási formákkal szemben (nyugdíj, lakásvásárlás) átmenetileg előtérbe helyezzük-e a biztonsági tartalékunk feltöltését” – javasolja a befektetési szakember.

Kapcsolattartó

Kommunikációs igazgatóság

- +36 1 328 9181

- sajto@kh.hu

- www.kh.hu