egy generáció alatt a megtakarítás többszörösének megfelelő hozamtól eshetünk el

A megtakarítási piac egyik csúcsidőszakát jelenti a május, hiszen a tavalyi céges eredmények után a tulajdonosok jellemzően ilyenkor döntenek az adott vállalkozás nyereségéről. A rájuk jellemző nagyobb portfólióméret esetén azonban a hosszú távú stratégiai alapot biztosító eszközök mellett fontos a piaci kilátásokhoz dinamikusan, akár havonta igazítható, többlethozamot nyújtó szatellit elemeket is beépíteni, mivel a túl alacsony kockázatvállalás miatt egy generáció alatt akár a megtakarítás többszörösének megfelelő hozamtól is eleshetünk – tanácsolja a K&H.

A privátbanki ügyfelek világában jellemzően két szezonális csúcs van: egyrészt a most májusi osztalékfizetési időszak, másrészt az év végi adóoptimalizálás. „A cégtulajdonosok jellemzően a tavalyi eredmények számbavételét követően, tehát ilyenkor májusban döntenek a vállalkozással elért profit sorsáról. Alapvető hüvelykujj szabály, hogy a megtakarítás nagyságával párhuzamosan növekszik a befektetési időtáv és a kockázatvállalási képesség is, ezért mindkét tényező kiemelkedően fontos akkor, ha hosszú távon, akár generációkon keresztül szeretnénk megőrizni, sőt, növelni megtakarításunk értékét” – mondta el Horváth István, a K&H Private Banking igazgatója.

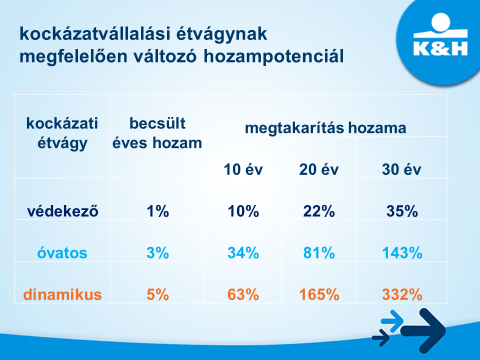

„Míg a befektetési időtáv viszonylag egyszerűen megadható, addig a kockázatvállalási képesség meghatározása ennél jóval összetettebb, ugyanakkor döntő fontosságú lépés. Ehhez legalább két tényező, a kockázatvállalási kapacitás és a kockázatvállalási étvágy feltérképezése szükséges, amelynél az előbbi a komolyabb anyagi probléma nélkül átvészelhető maximális veszteség mértékét, az utóbbi pedig az árfolyamingadozások tolerálásának képességét jelenti” – mondta el Horváth István. „E két összetevő azonban nem külön-külön, hanem leginkább egymáshoz viszonyítva értelmezhető: ha a kockázatvállalási képesség nagyobb, mint a kockázati étvágy, akkor a befektető jelentős hozamtól esik el. Ennek mértéke pedig egy generáció alatt akár a megtakarítás többszöröse is lehet!” – hangsúlyozta ki szakember.

„Fordított esetben viszont, tehát amikor túlzott kockázatot vállal a befektető, egy váratlan piaci esemény meggondolatlan, komoly veszteséget okozó lépésre ösztönözheti. Ilyen jól ismert helyzet volt például, amikor 2009-ben a befektetők egy jelentős része a nagyobb veszteség elkerülése miatt azonnal szabadulni próbált részvénypiaci befektetéseitől” – tette hozzá a szakember.

se túl kevés, se túl sok?

A privátbanki szakemberek éppen ennek az egyensúlynak a megteremtésében tudnak segítséget nyújtani, és ennek megfelelően a középtávon gondolkodóknak már egészen szofisztikált portfóliót érdemes összeállítani a kockázatvállalási képesség és időtáv függvényében. „A személyre szabott vagyontervezés keretében a nagyobb portfólióméretből adódóan olyan sokszínű befektetési eszköztárat alkalmazunk, amely nemcsak a kockázatok megosztására alkalmas, de hosszabb távon látványos, akár a megtakarítás többszörösének megfelelő többlethozam is elérhető vele” – mondta el Horváth István.

„A hosszú távú stratégiára fókuszáló elemek, mint a vegyes összetételű befektetési alapok és életbiztosítások ezért – természetesen a kockázatvállalási kapacitásnak és étvágynak megfeleltetve – kiegészülnek olyan, ún. szatellit eszközökkel, mint a vállalati részvények, nyersanyagbefektetések és abszolút hozamú alapok. Ezek a piaci kilátásokhoz dinamikusan alakítható kiegészítő eszközök azonban csak addig vannak a portfólióban, amíg többlethozamot termelnek, esetenként akár csak 1-2 hónapig. Használjuk tehát ki a nagyobb megtakarítás, a szélesebb lehetőségek és a felkészült privátbanki tanácsadók nyújtotta előnyöket” - tanácsolja a privátbanki szakember.

A K&H Csoport

Az ország egyik vezető és országosan több mint 4000 munkatársat foglalkoztató pénzintézeteként a K&H célja, hogy ügyfelei igényeit minden időben magas szinten elégítse ki, és a lehető legteljesebb termékpalettát nyújtsa számukra. A K&H országszerte 208 lakossági fiókot működtet, és mintegy 1 millió lakossági, kkv és vállalati ügyfelének kínál pénzügyi szolgáltatásokat. A magyar gazdaság működését több mint 1600 milliárd forintnyi kihelyezett hitel- és hiteljellegű állománnyal segíti háztartások, kisvállalkozások, vállalatok és önkormányzatok finanszírozásán keresztül. A K&H 2016. december 31-én a Magyar Állam által kibocsátott instrumentumok 705 milliárd forintos állományával rendelkezett. A cégcsoport teljes tevékenysége hozzávetőlegesen 4000 magyar beszállítónak és mintegy 700 banki és biztosítási ügynöknek biztosít megrendeléseket és folyamatos tevékenységet.

Főbb adataink:

K&H Bank 2016. év végén:

saját tőke (IFRS konszolidált, nem auditált):260 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált):2 826 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 39,2milliárd forint

K&H Biztosító 2016. év végén:

saját tőke (IFRS konszolidált, nem auditált): 13,4 milliárd forint

mérlegfőösszeg (IFRS konszolidált, nem auditált): 158 milliárd forint

biztosítástechnikai eredmény (IFRS konszolidált, nem auditált):4,3 milliárd forint

adózás utáni eredmény (IFRS konszolidált, nem auditált): 2,8 milliárd forint

Kapcsolattartó

Kommunikációs igazgatóság

- +36 1 328 9133

- sajto@kh.hu

- www.kh.hu